חשיפת כלכליסט

משלמות מיליארד שקל מס, ומקבלות 4 מיליארד בהטבות

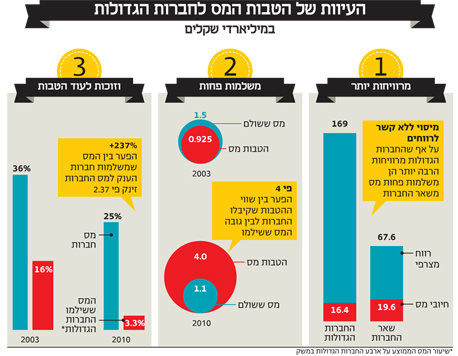

לידי "כלכליסט" הגיע פרק מדו"ח מינהל הכנסות המדינה, שפרסומו מעוכב מעל חצי שנה. מהדו"ח עולה כי טבע, אינטל, כיל וצ'ק פוינט מקבלות 70% מכלל הטבות המס שמעניקה המדינה, ושווי ההטבות שקיבלו ב־2010 היה גבוה פי 4 מהיקף המס ששילמו

בשנים 2010-2003 חל זינוק של 140% בהטבות המס שהמדינה מחלקת לחברות במסגרת החוק לעידוד השקעות הון, מ־2.3 מיליארד שקל בשנה ל־5.6 מיליארד שקל בשנה.

- למה שמכתשים תשלם 24% מס בעולם ורק 10% בישראל?

- פמס משלמת 39% מס בארה"ב ו־15% בארץ

- האוצר בוחן את עצירת המתווה הפוחת של החוק לעידוד השקעות הון

הנתון המדהים הזה, שנחשף כאן לראשונה, מדווח בדו"ח השנתי של מינהל הכנסות המדינה, שמשרד האוצר מעכב את פרסומו כבר יותר מחצי שנה (ראו הרחבה במסגרת), ושפרק ממנו הגיע לידי "כלכליסט". במילים אחרות, הנתון הזה ידוע היטב לצמרת האוצר זה זמן רב, אולם פרסומו לא היה נוח לה במשך חודשים רבים, בעיקר תחת השר הקודם יובל שטייניץ ובשל הקדמת הבחירות, מחשש שישפיע על דעת הקהל הציבורית.

אם הנתון הזה לא מדהים מספיק, דו"ח האוצר ממשיך ומתאר כיצד התנפחה בועת הטבות המס (הטבות הניתנות רק לחברות המתחייבות להשקעות בסדרי גודל מסוימים). סך חיובי המס של החברות שמקבלות הטבות מס ומענקים מן המדינה עמד בשנים 2003–2010 על 16.4 מיליארד שקל - 17% פחות מסך חיובי המס של יתר חברות התעשייה במשק שאינן מקבלות הטבות. לגודל האבסורד, הרווח הכולל של החברות שמקבלות הטבות הסתכם בשנים האלה ב־169 מיליארד שקל - פי 2.5 מהרווח הכולל של החברות שלא מקבלות הטבות מס. כן, כדאי לקרוא את המשפט הזה שוב, מפני שהממצאים האלה מדהימים.

ואז מגיע הנוקאאוט, שפותח צוהר לתמונה המעוותת לחלוטין של הטבות המס לחברות. "הגידול הניכר בהטבות המס בעשור האחרון מתרכז במאיון העליון (כלומר ארבע החברות בעלות הטבות המס הגדולות ביותר - ש"א ות"א)", כותבים במשרד האוצר, ומוסיפים: "בשנת 2010 נטלו ארבע החברות הגדולות ביותר כ־70% מסך הטבות המס באותה שנה". כלכלני האוצר לא מציינים בדו"ח את זהות החברות הגדולות, אולם על פי הערכות מדובר בטבע, אינטל, כיל וצ'ק פוינט. לשם השוואה, בשנת 2003 הן לקחו נתח של 32% בלבד מעוגת הטבות המס. וזו, בעצם, כל התורה כולה.

המס שמשלמות החברות הקטנות יותר לא השתנה

הניתוח הזה של מינהל הכנסות המדינה מאפשר לצלול לתוך העולם המופלא של הטבות המס לחברות, ולראות כיצד החלוקה שלהן התעוותה מאוד. בין השנים 2003 ל־2010 קרה משהו, כותבים כלכלני האוצר, והאופן שבו המדינה מחלקת את הטבות המס לחברות הגיע לנקודת קיצון של חוסר שוויוניות.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

כך זה עובד: בשנת 2003 עמד שיעור המס הממוצע (האפקטיבי) של ארבע החברות הגדולות במשק על 16%. זה שיעור מס די נמוך, בפרט אם נזכור שבאותה שנה מס החברות עמד על 36%. אבל זה עוד כלום, כי ב־2010 שיעור המס הממוצע של אותן חברות גדולות עמד על 3.3%. כיום מס החברות עומד על 25% והוא צפוי לעלות בקרוב ב־1% כך שההטבה תהיה אפילו גדולה יותר. הרווח של החברות האלה גדל במקביל בתקופה הזו ב־470%. ובשקלים: ההכנסה הממוצעת של כל אחת מהן ב־2010 היתה 4.9 מיליארד שקל, אבל המס שכל אחת מהן שילמה, בממוצע, היה רק 160 מיליון שקל. זהו. הטבת המס הממוצעת של כל אחת מהן היתה כמעט מיליארד שקל (980 מיליון). כן, גם את המשפט הזה כדאי לקרוא שוב.

שטייניץ. ייקח זמן עד שיורגש התיקון שיזם צילום: עטא עוויסאת

שטייניץ. ייקח זמן עד שיורגש התיקון שיזם צילום: עטא עוויסאת

ומה קורה אצל החברות שלא נמצאות במאיון העליון? שם שיעורי המס הרבה יותר גבוהים. בעשירון התחתון של החברות שמקבלות הטבות - כלומר החברות שהטבות המס שלהן הכי קטנות ולרוב הן חברות הרבה יותר קטנות מחברות הענק שמקבלות הטבות - שיעור המס הממוצע לא השתנה לאורך כל התקופה הזו ונשאר 20%. כלומר, בפועל, משום שמס החברות ירד לאורך התקופה הזו מ־36% ל־24%, הטבת המס שהם קיבלו קטנה בצורה משמעותית.

בשורה התחתונה, חברות הענק קיבלו מלכתחילה הטבות מס מופלגות, ולאורך העשור האחרון הן הצליחו להגדיל במידה משמעותית את ההטבות שהן מקבלות, כלומר הן משלמות פחות ופחות מס, בזמן שדווקא החברות הקטנות יותר מפסידות הטבות.

ההטבה שנועדה לפריפריה מגיעה דווקא לתל אביב

הטיעון המרכזי למתן הטבות המס המופלגות לחברות הגדולות הוא שהן מייצרות אלפי מקומות עבודה, ובייחוד בפריפריה, דבר שמקטין את האבטלה וגם מייצר למדינה הכנסות רבות ממס ההכנסה שמשלמים העובדים. אלא שהדו"ח של מינהל הכנסות המדינה מראה כי המציאות שונה מהתיאוריה.

ראשית, כלכלני האוצר מצאו כי אם מפלחים את הטבות המס לפי אזורים גיאוגרפיים, על בסיס האזור שבו מתגוררים העובדים ולא על בסיס המיקום הגיאוגרפי של המפעל, הרי שמחוז ת"א והמרכז לוקחים יותר ממחצית הטבות המס (53%). איזה חלק מגיע לפריפריה (דרום וצפון)? רק 28%. במילים אחרות, הטבות המס לא באמת משרתות את אחת המטרות של חוק עידוד השקעות הון - הן לא מגדילות, בעיקר, את מקומות העבודה בפריפריה.

שנית, וזו כנראה השורה התחתונה החשובה ביותר, הטבות המס שהחברות הגדולות מקבלות גבוהות כמעט פי ארבעה מהיקף המס שהן משלמות. שימו לב: המס שארבע החברות הגדולות שילמו ב־2010 לקופת המדינה הסתכם ב־1.1 מיליארד שקל. במקביל, הן קיבלו הטבות מס בסכום כולל של 4 מיליארד שקל. לפחות מנקודת המבט של מערכת המס בלבד, זוהי עסקת הפסד למדינה. לשם ההשוואה, ב־2003 סך הטבות המס שניתנו לארבע החברות הגדולות היה 925 מיליון שקל, והמסים שהן שילמו היו 1.5 מיליארד שקל - כלומר אז הן הכניסו לקופת המדינה יותר מההטבות שהן קיבלו.

נתניהו. הדו"ח היה אמור להתפרסם לפני הבחירות צילום: אלכס קולומויסקי

נתניהו. הדו"ח היה אמור להתפרסם לפני הבחירות צילום: אלכס קולומויסקי

למעשה, מציינים כלכלני האוצר, 2010 היא השנה הראשונה שבה המדינה מחלקת לחברות האלה יותר הטבות מס מאשר המסים שהיא מקבלת מהן. זו השנה שבה תכנוני המס הצליחו לגבור סופית על המדינה, ועכשיו יש לזה חותמת רשמית ממשרד האוצר.

איך בכלל הגענו למצב הזה? זה הזמן להכיר את תיקון 60 לחוק החברות, שנכנס לתוקף ב־2005, והגדיל בבת אחת ובמידה ניכרת את הטבות המס שהמדינה מחלקת לחברות לצורך עידוד השקעות, ובעיקר לחברות הגדולות.

בעבר המדינה לא נתנה הטבות מס, אלא חילקה מענקים. בשלב מסוים באגף תקציבים הבינו שמוטב להפסיד הכנסות מאשר להוציא ממש כסף מהכיס, ושינו את השיטה למתן הטבות מס. ואז, ב־2005, שינו גם את השיטה הזו, והרחיבו מאוד את מעגל ההטבות. במצב החדש החברות לא היו זקוקות לאישור מראש לקבלת ההטבה לפני שהן משקיעות במפעל חדש, למשל, אלא יכלו לקבל אותה בדיעבד. והיה גם שינוי נוסף שבגללו ההטבות גדלו בבת אחת – מאותו רגע לא היתה תקרה להטבות המס. קודם לכן היה נהוג להגביל אותן על ידי הגדרה מראש של היקף ההטבות שהמדינה מוכנה לתת. אלא שב־2005 התקרה נעלמה, והדרך נפרצה להטבות מפליגות פי כמה.

שטייניץ תיקן את העיוות, אך לא מספיק

המספרים האלה לא חמקו מעיני מבקר המדינה. בימים אלה עמלים במשרד המבקר על הכנת דו"ח מיוחד בעניין, שאמור להתפרסם בחודשים הקרובים, ויבדוק אם תהליך אישור ההטבות המופלגות לחברות הענק היה תקין.

צריך להגיד ביושר, למרות הסתרת הדו"ח, שטייניץ שינה את המציאות הזו ותיקן את התיקון לחוק. התיקון שהוא יזם נכנס לתוקף ב־2011 וקבע שיעור מס מינימלי שהחברות שמקבלות הטבות מס יצטרכו לשלם. כך למשל, במקום שטבע תשלם בפועל 0% מס, כפי ששילמה ב־2012, היא תצטרך לשלם 5% - הרף שהוגדר לחברות עם הכנסה מעל 1.5 מיליארד שקל. חברות קטנות יותר יידרשו לשלם לפחות 6% מס בפריפריה או 12% מס במרכז הארץ. זהו בהחלט שינוי משמעותי, אולם כלכלנים רבים עדיין סבורים שהרף נמוך מדי. כמו כן מכיוון שמסלולי הטבות המס הקודמים הם לתקופה ארוכה, רק ב־2014 תתחיל המדינה ליהנות מהתיקון לחוק, ויחלוף זמן רב עד שהשפעתו תורגש במלואה. אם היו משנים את החוק קודם, גירעון המדינה היה קטן יותר ולא היה צורך כיום בכל כך הרבה גזירות על הציבור.

נקודה אחת עדיין נותרה ללא מענה - שיעורי המס המינימליים בחוק לעידוד השקעות הון נקבעו כשמס החברות היה אמור להמשיך לרדת ל־18%. מאז הוקמה ועדת טרכטנברג, כל מערכת המס עשתה סיבוב פרסה, ומס החברות צפוי לעלות בקרוב ל־26%. רק שיעורי המס המופחתים נותרו על כנם. כך שאחרי העלאת מס החברות הקרובה, הטבת המס שהחברות הגדולות יקבלו תהיה גדולה אף יותר. את המצב הזה שוקלים באוצר לתקן בחוק ההסדרים הקרוב, אם כי טרם התקבלה החלטה סופית, וגם אז, בדרך לאישור הכנסת עוד צריך לעבור את הלוביסטים.

ומלבד זה, אפילו כלכלני האוצר סבורים שתיקון החוק של שטייניץ אינו מספיק כדי לתקן את העיוות, שלפיו קומץ חברות לוקח 70% מהטבות המס. "אמנם תיקון החוק שנכנס לתוקף ב־2011 יש בו כדי לצמצם את הריכוזיות בהטבות המס, אולם לא באופן דרמטי", הם כותבים בסיום הדו"ח.