שנים רבות של האטה

גם אם ארה"ב תוריד את הגרעון על פני חמש שנים, היא תאלץ להוריד בתוצר בכמעט אחוז בכל שנה

ויכוח גדול ניטש בימים אלו על הדרך הנכונה להתמודד עם המשבר הפיסקאלי הגדול של העולם המערבי. מצד אחד אנו רואים את ארה"ב מקיימת גרעון ממשלתי גדול מזה ארבע שנים ומנגד, אנו רואים את אירופה כופה על המדינות הבעייתיות מדיניות צנע שמביאה אותן אל סף קריסה של ממש.

אחד הפרמטרים החשובים כדי להבין את המהלכים שננקטים על ידי הממשלות השונות הוא ה"מכפיל הפיסקאלי", כאשר הכוונה היא בכמה ישתנה התוצר של מדינה אם תבצע שינוי של 1% בהיקף הגרעון או העודף התקציבי של ממשלתה. תחילה נזכיר כיצד בנויה משוואת התוצר: GDP = C + G + I + Net Exportגרעון ממשלתי מתבטא למעשה בכך שההוצאה הממשלתית (G) גדולה יותר לאור כך שהמדינה מוציאה יותר.

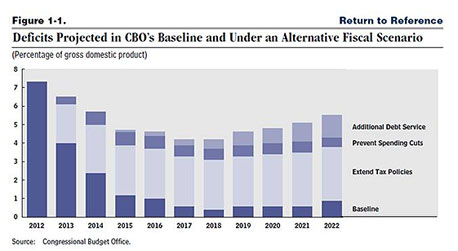

נביט על מה חשבו ב-CBO (ועדת התקציבים של הקונגרס) באוגוסט 2012:

החלק שצבוע בכחול כהה הוא החלק שמשמעותו מה יקרה לגרעון אם כל העלאות המס והקיצוצים התקציביים אכן יחולו. במקרה כזה כמובן שארה"ב תחווה ירידה חדה בגרעון ובצורה מהירה. זה לא יקרה.

יתר הצבעים מלמדים על ההשפעה של המרכיבים השונים בגינם צריך לקבל החלטה. אחד מסימני השאלה הגדולים הוא איך יראה השרטוט הזה בפועל בשנים הבאות, תחת השפעת הבחירות שצפויות להיערך בארה"ב בעוד כשבועיים.

שנת 2012 התקציבית בארה"ב כבר מאחורינו וארה"ב רשמה גרעון של 1.1 טריליון דולר, שהם 7% מהתוצר, וזאת ביחס לשנת 2011 עם 8.7%, שנת 2010 עם 9% ו- 2009 עם 10.1%. המשמעות היא שהחל תהליך של הקטנת הגרעון, אך הוא בתחילת דרכו. יש לזכור כי נתוני הגרעון מתבססים על שיעור ריבית של אפס ותשואות של אג"ח ממשלתי נמוכות היסטורית כתוצאה ממהלכים מוניטאריים. שינוי של פרמטרים אלו עלול להביא להכבדה מהותית של תשלומי הריבית שכיום עומדים על כ 300 מיליארד דולר בשנה.

מה היעד?

כדי שניהול פיננסי של מדינה לא יצא משליטה היא צריכה לרדת עם שיעור הגרעון אל רמה נמוכה משיעור הצמיחה הנומינאלי שלה. בארה"ב שיעור הצמיחה הנומינאלי בשנים האחרונות (שלאחר המיתון) עומד על טווח של 3.5%-4%. המשמעות היא שגם אם ארה"ב תבחר לעשות את מהלך הורדת הגרעון על פני חמש שנים, היא תצטרך להוריד את הגרעון בכמעט אחוז תוצר בכל שנה. וזה בתקופה של צמיחה ריאלית ממוצעת של כ 2%-2.5%. ועכשיו תוסיפו לזה את מה שפתחנו איתו – במצב בו נמצאות ארה"ב והכלכלה הגלובאלית סביר כי ה"מכפיל הפיסקאלי" יהיה גבוה מ 1%. התוצאה – צמיחה אנמית מאוד בארה"ב על פני שנים רבות.

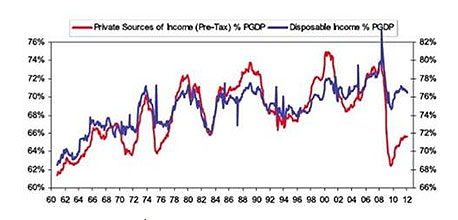

החלק המטריד ביותר בכל הנושא הוא חלקה של ממשלת ארה"ב ברכיב הצריכה שמרכיב את התוצר. ישנם גרפים רבים שמראים את מעורבותה של הממשלה דרך אי גביית מס, אולם הגרף הזה של Bridgewater ממחיש עד כמה משמעותי חלקה של הממשלה. הגרף הכחול מציג את אחוז ההכנסה הפנויה מהתוצר, בעוד שהגרף האדום מראה את אחוז המקורות הפרטיים (שאינם ממשלתיים) להכנסה זו. תמיד ראינו עליות ומורדות, אך לא כמו הפעם הזו.

ארה"ב נמצאת בפני צומת דרכים לא פשוטה. אופן קבלת ההחלטות יהיה הרה גורל לביצועים של כלכלת ארה"ב. מצד אחד ניהול הססני של המשבר הפיסקאלי עלול להביא בנקודה עתידית מסוימת (שאינה ניתנת לחיזוי) למשבר אמון ואז התוצאות יהיו הרסניות וקשות לשליטה, מנגד, ניהול אגרסיבי מדי של התהליך עלול להכניס את ארה"ב לספירלה כדוגמת מה שאנו רואים ביוון.

השאלה הגדולה היא אם יש היום לארה"ב מנהיג בעל שיעור קומה ואחריות לעשות את המהלך בהצלחה. זה הופך להיות קשה יותר כי לא מספיק המנהיג, הוא צריך גם את המבנה הפוליטי המתאים (נשיא-קונגרס-סנאט) כדי שיוכל לבצע את המדיניות המתאימה.

חברת הדירוג S&P הפתיעה רבים באוגוסט 2011 כשהורידה את הדירוג של ארה"ב בטענה שאין לארה"ב את המנהיגות והמבנה הפוליטי המתאים. מה שמביא אותנו למסקנה ממנה התחלנו – רב הנסתר על הגלוי, אולם לתוצאות הבחירות הקרובות יכול להיות משקל דרמטי על ביצועי הכלכלה (והשווקים) בעתיד הקרוב.

הכותב הוא אנליסט המאקרו הבכיר של בנק ההשקעות אופנהיימר ישראל.