בלי מצנח: מדוע קרסו מטבעות הקריפטו לונה וטרה?

בלי מצנח: מדוע קרסו מטבעות הקריפטו לונה וטרה?

בתוך ימים אחדים קרס ה"אקו־סיסטם המשגשג" של Terraform Labs; פרויקטים רבים נוספים קורסים בשוק הקריפטו: חלקם בגלל מזל רע וחלקם כי תוכננו לא נכון או שפשוט היו תרמית; לאיזו קטגוריה שייכים המטבעות טרה ולונה?

בשבוע האחרון נמחק אחד מהפרויקטים המדוברים בשוק הקריפטו - המטבע היציב האלגוריתמי טרה של Terraform Labs.

קריסה מטלטלת שהלקח שלה מהדהד לא פחות: טכנולוגיה עטופה בהבטחה לתשואה חלומית ופאסיבית לא יכולים ליצור אמון במערכת כסף חדשה וגם לא להיות עסק בר קיימא. זהו סיפור על מטבע חדש במודל משומש, שאחרי שקרס פתאום התברר כי כולם ידעו שיקרוס. חוץ מאלו שלא היה להם מושג, המשקיעים הקטנים שאיבדו את כספם. כרוניקה של אסון ידוע מראש.

את Terraform Labs הקימו שני יזמים צעירים דרום קוריאנים דו קואן (Do Kwon) ודניאל שין (Daniel Shin) ב־2018. החברה שבסיסה בסינגפור היתה תמיד מכוונת יצירת מטבע יציב אלוגוריתמי. מטבע שערכו מוצמד למטבע מחוץ למערכת (כמו דולר או יורו), שנועד להיות חסין לתנודתיות הגבוהה בשוק הקריפטו ולהקל על המסחר ויתר הפעולות הכלכליות בשוק.

יש מספר דרכים שונות לבנות מטבע קריפטו יציב בשוק. השיטה הסולידית יחסית היא הצמדת מטבע קריפטו לדולר תוך גיבוי המטבע ברזרבות דולריות (או נכסים אחרים מהשוק המסורתי). כזו הוא למשל מטבע שמונפק על ידי חברה בשם טטר, ולה המטבע היציב הגדול ביותר עם שווי שוק של מעל ל־80 מיליארד דולר. אבל יש בעיה רעיונית עם גישה זו משום שהיא ריכוזית, שייכת לעולם הישן ונשענת על נכסים של העולם הישן. כך קמו להם מטבעות יציבים אלגוריתמיים שמנסים להבטיח הצמדה לדולר באמצעות קוד.

המנגנון של Terraform שדומה למדי אצל מרבית המטבעות היציבים האלגוריתמים הוא כזה: החברה מנפיקה שני מטבעות, במקרה זה מטבע יציב בשם Terra US Dollar, או UST (טרה) ומטבע ממשל בשם LUNA (לונה). המחיר של טרה הוא תמיד 1 דולר (לא משנה מה ערכו), בעוד שמחיר לונה נקבע על ידי היצע וביקוש. בין שני המטבעות קשר חשוב - Terraform מבטיחה למשתמשים שלא משנה מה קורה ובאיזה מחיר לונה נסחר, המשתמשים יוכלו תמיד להחליף מטבע טרה אחד תמורת מטבע לונה אחד. אם במקרה טרה נופל מתחת לדולר, המשתמשים יכולים "לשרוף" את הטרה שלהם (שמחירו פחות מדולר), ולקבל במקום לונה חדש בשווי דולר, ולהיפך. זאת אומרת הסוחרים לא פשוט מחליפים מטבע אחד בשני, אלא שורפים ומטביעים מטבעות, משנים דה־פקטו את היצע המטבעות ובהתאם את מחירם.

המנגנון נשען על ההנחה שאנשים מוצאים ערך בלונה, ולכן לונה יכול לייצב את טרה. המנגנון אף נשען על ההנחה שהחברה המנפיקה יכולה להמשיך לצמוח ולהתחייב לכל ההתאמות הנדרשות. לפיכך הנקודה העיקרית היא אמון. במערכות המוניטריות המוכרות המדינה מבטיחה את האמון הזה. במטבעות יציבים אלגוריתמיים הקוד המנהל (הטכנולוגיה) אמור להעניק את האמון. אבל זה לא באמת מספיק, וכולם יודעים זאת.

לתוך החלל הזה נכנסה החברה שמאחורי המטבעות - Terraform. בחברה האמינו שאם הם רק יצליחו להגיע לנקודה מסוימת שבה יש אמונה שלא תלויה בדבר במטבעות שלהם, שהם יתחילו לשמש כלי לתשלומים ומעבר של ערך, הכל יבוא על מקומו בשלום. ללונה יהיה ערך בפני עצמו, ולכן לטרה, והמטבעות ימלאו את תפקידם. עד שזה יקרה Terraform תתמוך בעצמה במערכת. זאת באמצעות פלטפורמת הלוואות בשם Anchor. אנקור הוא פרוטוקול הלוואות שתכליתו ליצור ביקוש מלאכותי.

עד השבוע שעבר: 14 מיליארד דולר נעולים בפרוטוקול ההלוואות

כדי לעודד אנשים להשתתף במערכת הכסף החדשה החברה הבטיחה למי שיעגון ("ילווה") את מטבעות הטרה שלו בפרוטוקול ריבית "יציבה" של כ־20% במה שבחברה כינו "סטנדרט הזהב להכנסה פסיבית". מי שלווה טרה עושה זאת בשיעורים מצומקים משמעותית. זאת אומרת שהחברה משלמת ריביות גבוהות יותר על הפקדות מאלה שהיא מקבלת על הלוואות שהיא נותנת.

כדי לעודד החזקה בלונה בחברה הבטיחו שמי שיפקיד את המטבעות שלהם במנגנון אימות העסקאות ייהנה מעמלות עסקה. אם זה נשמע כמו כסף חינם, זה משום שכך זה נועד להיות, ואם זה נשמע לא בר־קיימא זה משום שזה לא אמור להיות. בחברה יסבירו שמדובר באסטרטגיית צמיחה, שלאורך זמן תתמתן אחרי שמספיק אנשים ישתתפו באקו־סיסטם.

רבים נהרו לתשואה הפסיבית ועד לשבוע שעבר היו נעולים באנקור 14 מיליארד דולר (עליהם החברה מסבסדת מתן תשואה עצומה). בהתאם לונה זינק ב־2021 ב־13,500% למעל 100 דולר, טרה הפך למטבע הרביעי בגודלו מבחינת שווי שוק, מלאי המוצרים של החברה צמח לכלול למשל מטבע טרה שמוצמד ליורו (EUT) או מוצר בשם Mirror, שאפשר מסחר בנכסים "סינטטיים" עוקבים אחר מחירי מניות. במקביל בורסות מסחר בשוק - קוינבייס, ביננס ו־FTX - רשמו את המטבעות למסחר במה שנחשב למעין תקן איכות בשוק. FTX, שרשמה את המטבעות רק בפברואר. צירפו להודעה גם סופרלטיב לא ברור מאליו: "טרה הוא פרוטוקול בלוקצ'יין ציבורי... שעליו מבוסס אקו־סיסטם משגשג שמבטיח יציבות מטבע". סביב כל אלו נוצרה קהילה "משוגעת לדבר" שחבריה כינו עצמם ה"Lunatics", דו קואן הוכתר מלך, הפך ספונסר לקבוצת בייסבול, הושווה לסטיב ג'ובס וכיכב ברשימת המשפיעים של שוק הקריפטו ב־2021 על ידי CoinDesk.

4 צפייה בגלריה

מקים בורסת FTX סם בנקמן־פריד (מימין) ומייסד גלקסי דיגיטל מייקל נובוגרץ. הגיבו לטרה ולונה

(צילומים: בלומברג)

ההצלחה היתה מדבקת ומשכה מעט מאוד ביקורות, אם כי ביקורת היתה והתגברה ככל ששווי הפרויקט גדל. עיקר הביקורת נבע מההבטחה לתשואה של 20% על הפקדת המטבע היציב שהזכירו לכמה תרמית פירמידה ולא חדשנות פיננסית. התשובה של דו קואן לכך היה להודיע על רכישת ביטקוין בשווי 10 מיליארד דולר ומאוחר יותר רכישת מטבעות מפרויקט Avalanche. מהלך שמטרתו יצירת רזרבות וביטחון לפרויקט כולו, אך דה פקטו סייע ל־Terraform לקנות את ליבם של שתי קהילות מטבע שונות בשוק ולגייס תמיכה היכן שתמיכה לא צריכה להיות.

על פניו לפחות, זה לא הרתיע את דו קואן שאמר באפריל האחרון בראיון לבלומברג "יש לי ביטחון די גבוה שבתוך שנתיים טרה יהיה המטבע היציב הגדול ביותר".

לדו קואן היו סיבות להרגיש ביטחון. בשונה מפרויקטים אחרים של מטבעות יציבים אלגוריתמיים, כולם קרסו דרך אגב, ב־Terraform הצליחו למשוך גיוס כספים מתמשך לסבסוד התשואות והשיווק האגרסיבי שמאחורי "בניית הקהילה". תחילה גייסו באמצעות הנפקת מטבעות ראשונית (ICO), ומאוחר יותר דרך כמה סבבי גיוס השקעות מתעשיית ההון סיכון, שכללו שחקנים בעלי פרופיל גבוה כמו קוינבייס ומייקל נובוגרץ.

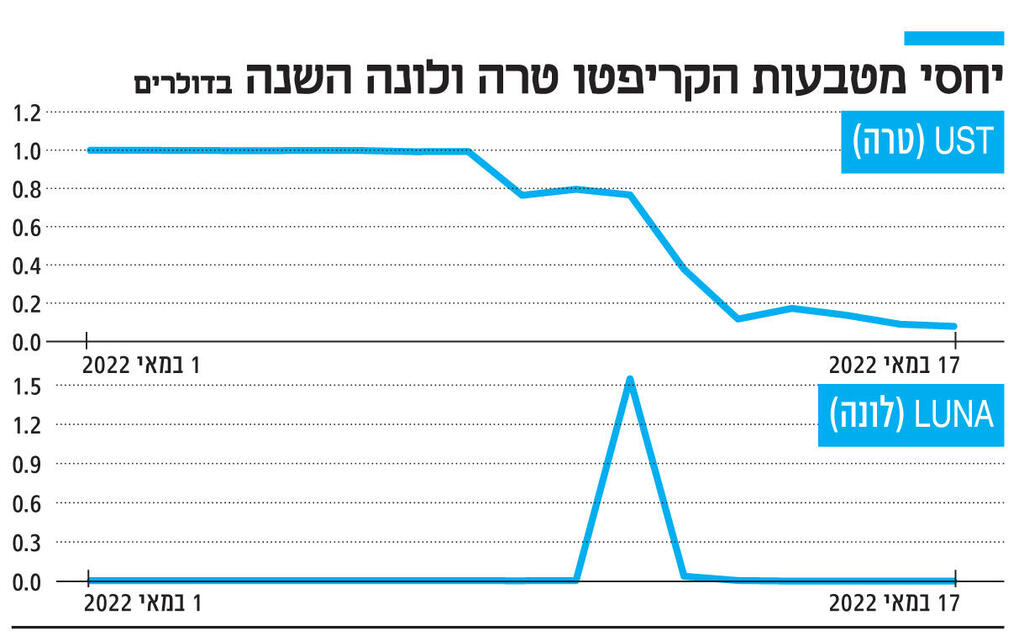

הראיון לבלומברג לא התיישן היטב. אף שבמשך זמן ארוך מטבע טרה הצליח לשמור על יציבות, בשבוע שעבר הוא קרס לחלוטין אחרי שהתנודתיות בשווקים הביאה שחקן אחד גדול למשוך פיקדון של 500 מיליון טרה באנקור בפעימה אחת מטלטלת, מה שיצר תגובת בהלה המונית וכ־8 מיליארד דולר נמשכו מהפרוטוקול בתוך מספר ימים. אך ככל שיותר אנשים משכו את המטבעות וניסו להמיר אותם ללונה (כי מחירם ירד מתחת לדולר) ניסה המנגנון האלגוריתמי להגן על עצמו - יצר יותר לונה, שרף יותר טרה ובפועל יצר לחץ בלתי פוסק מטה במה שמכונה סחרור מוות. בסופו של דבר מחיר לונה צנח, טרה איבד את ההצמדה, החברה ניסתה לשקם אותו אך ללא הועיל. בשבת דו קואן הודיע כי הוא עצר את פעילות הבלוקצ'יין של החברה לחלוטין, ובפורומים ברדיט התחילו מנהלי קבוצות לפרסם מספרים של מוקדי ייעוץ למניעת אובדנות. לא במקרה, כל ה"אקוסיסטם המשגשג" של החברה, סך הכל 30 מיליארד דולר, נמחקו מהשוק.

"לונה היה מקרה של התלהבות המונית זה היה שקוף שהמנגנון ייכשל"

פרויקטים רבים קורסים בשוק הקריפטו ממגוון סיבות. חלק בגלל מזל רע, חלק כי תוכננו רע, לפעמים אף אחד לא היה צריך את המוצר אבל לעיתים הם פשוט היו תרמית. שוק הקריפטו עסוק בימים אלו במאמץ לענות לאיזו קטגוריה שייך האקוסיסטם טרה־לונה והמלך דו קואן.

"לא כל הדברים הרעים, הם אותם דברים רעים", צייץ בתחילת השבוע סם בקמן־פריד, מיליארדר הקריפטו הצעיר שהקים את בורסת FTX, והסביר ש"אני חושב שזה היה שקוף שהמנגנון עמד להיכשל בשלב מסוים... לונה היה מקרה של התלהבות המונית, התרגשות, ובכנות - שיווק וממים - שגרמה לאנשים להאמין במשהו שהיה ברור שיכשל לפי מידע זמין לציבור". על הערכות האלו בקמן־פריד זכה לביקורות נמרצות — איך ייתכן שהוא ידע תמיד שהפרויקט יכשל ובכל זאת אפשר מכירתו על גבי הפלטפורמה שבנה גם אחרי שהוא קרס ולמרות שבורסות האחרות הגדולות עצרו את המסחר בשל הסיכונים המשמעותיים למשקיעים.

הלוניטיקס מתקשים להאמין על מותו של הפרויקט. מבחינתם הקריסה היא בעקבות "מתקפה" על המנגנון שבוצעה על ידי שחקן רע. חלקם האשימו שחקנים מוסדיים גדולים במתקפה, במאבקם על דומיננטיות במערכת הפיננסית. לאלו אין עדויות, כמו גם על מאמץ אקטיבי של המייסד עצמו למוטט את הפרויקט ולברוח עם הכסף. ולמרות זאת ואף על פי שהניסוי של טרה־לונה מעניין, אי אפשר להתעלם משתי תכונות של המנגנון שלו, גם אם היו לכאורה שקופים: הפרויקט הבטיח תשואה פסיבית של 20%, וכניסת משתמשים חדשים היא תנאי הכרחי לקיומה של הפלטפורמה.

אלו נקודות חשובות משום שמטבעות יציבים לא אמורים להניב תשואה, אלא לשמור על ערך יציב וקבוע. זאת אומרת אין למשתמשים בשוק תמריץ לקנות UST כהשקעה. אבל משום שהפרויקט היה חייב למשוך משתמשים ואת הכסף שלהם פנימה כדי שלפרויקט יהיה תכלית - קיום והכנסות - היו חייבים ב־Terraform לסבסד תמריץ כלכלי. במקרה זה תשואה של 20% - שהיא עצומה לא רק ביחס למערכת הפיננסית המסורתית, אלא אפילו ביחס לשוק הקריפטו, ומזכירה יותר תרמית פירמידה ולא חדשנות פיננסית.

מדוע זה חשוב? משום שטכנולוגיה שנכשלת או פרויקט שקורס הם בפני עצמם לא בעיה או סיבה לבהלה. כישלון הוא חלק מהדרך להתקדמות מדעית. הבעיה נוצרת כשמבטיחים ומשווקים באגרסיביות שהטכנולוגיה מאפשרת מנגנון "יציב", עם "תשואה מובטחת", ובונים עסק סביב המאמץ למשוך משתמשים קטנים, רובם ללא תחכום טכנולוגי או אורך נשימה פיננסי משמעותי, כדי ש"ישקיעו" בפרויקט. אבל זו אינה השקעה: הטכנולוגיה לא בשלה, לא יציבה ועד כה תמיד נכשלה, גורמי סיכון שמעולם לא תומחרו במחיר מטבע טרה שאולי מחירו היה מוצמד לדולר, אבל ערכו היה צריך תמיד להיות פחות מכך.

"אנחנו באמת צריכים מסגרת רגולטורית כדי להגן מפני הסיכונים", אמרה שרת האוצר האמריקאית ג'נט ילן על מטבעות יציבים בדיון בשבוע שעבר על רקע הקריסה, "היתה לנו הדגמה חיה של הסיכונים". ילן לא טועה, לא מיושנת או שמרנית בהצהרה זו. אם היזמים בשוק הקריפטו היו בסך הכל מתנסים בטכנולוגיה עד לשכלולה לא היתה בעיה. אבל השוק כפי שהוא פועל היום, שבו מנסים למשוך משקיעים קטנים ולא מתוחכמים באמצעות הבטחת תשואה פסיבית עצומה על מטבע שתכליתו לא להניב תשואה, הוא לא עוד השקעה מסוכנת הוא הימור.