יש בועה בשוק אבל היא יכולה להמשיך להתנפח

מכפילי הרווח בוול סטריט כבר משייטים בשיאי גובה היסטוריים אך המדדים לא עוצרים; קאת'י ווד, מנהלת הקרנות הכוכבת התורנית, כבר הפכה למרצ'נדייז והאנליסטים נסחפים באופטימיות קוסמית; התוצאה: אובדן תחושת הפחד והתגברות של תאוות הבצע

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

האם יש בועה בשוק המניות? ברור שכן. האם זה אומר שצריך לקחת את הרווחים הנאים של העשור האחרון ולברוח? ברור שלא. הדיון האופנתי בימים אלה, שרק נבלע מעט ברעש של מלחמת המשקיעים הצעירים בקרנות גידור, הוא האם שוק המניות בכללותו ומניות הטכנולוגיה בעיקר מנופחים?

- הקרב על הקרדיט: רדיט התערבה בסכסוך בין סוחרי גיימסטופ שרצו למכור את הסיפור להוליווד

- רובינהוד: הוסרו הגבלות המסחר על כל המניות כולל גיימסטופ ו-AMC

- "השורט הגדול ביותר בעולם": משקיעי רדיט מסתערים על הכסף

התשובה המרכזית כיום לשאלה זו היא שהשווקים כיום ספקולטיביים מאוד ומכיוון שכך גם מסוכנים. עצם העובדה שמתנהל דיון ער סביב שאלת תמחור המניות על ידי אנשים שלרוב לא מתעניינים בכך וכתבות על הנעשה בשוק ההון מגיעות למהדורות החדשות, אפילו של סופי שבוע, אומרת שהשוק לא זול.

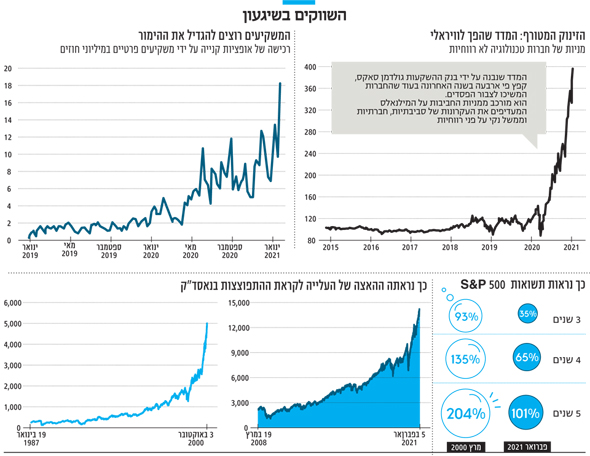

השווקים בשיגעון

השווקים בשיגעון

שבוע המסחר האחרון רק המחיש זאת עם עלייה שבועית חדה, בעיקר במניות הטכנולוגיה כאשר מדד נאסד"ק קפץ ב־6%, דאו ג'ונס הוסיף 3.9% ו־S&P 500 הנחשב למדד המייצג ביותר של הכלכלה האמריקאית, בעיקר מאז שנוספו אליו מניות של חברות טכנולוגיה גדולות ואפילו זו של טסלה, זינק ב־4.7%. המדדים הללו נמצאים בשיא כל הזמנים. עליות השבוע האחרון מצטרפות למגמה החיובית של 2020 שהסתיימה עם עלייה של 16% במדד S&P 500, תוספת של 7.6 לדאו ג’ונס וקפיצה של 43% בנאסד"ק. קצת יותר בצד מהנתונים של ה"מיינסטרים" ניתן לראות גם כי מחזורי המסחר גבוהים יחסית לרמתם ההיסטורית: גם מדדי המניות הקטנות כמו ראסל 2000 קפץ ב־7.7% בשבוע אחד בלבד, השבוע הטוב ביותר שלו מאז יוני.

העליות החדות מגיעות כאשר השוק כבר לא זול בכל מקרה, הן לאחר עשור של מגמה חיובית שכמעט ולא הופרעה, והן לאחר 2020 שתיזכר כנראה כאחת השנים החריגות שידעו הבורסות בעולם עם צלילה מהירה של 30% ולאחר מכן זינוק חד. אפשר לומר שהתנהגות המשקיעים בוול סטריט ובהשפעתה הישירה, גם אם במידה פחותה יותר, בתל אביב, מזכירה את ההשפעה הפסיכולוגית של מישהו שניצל מתאונת דרכים קשה או התרסקות מטוס ומרגיש כי הוא חסין כל.

המתרחש בשווקים כיום מלמד כי במאזן המפורסם בין תאוות הבצע לפחד, זה האחרון נעלם. אף שרמת הסיכון בשווקים עלתה או במונחים מקצועיים, רמת המכפילים גבוהה מאי פעם, הרי שמעטים הם המשקיעים שמעידים כי הם חשים את הסכנה. את ההמחשה לכך אפשר לראות גם בהתנהגותו של מדד הפחד, או בשמו המוכר VIX. אם מסתכלים שנה לאחור הרי שמדד הפחד חזר לאותה רמה כמו בתחילת פברואר 2020 רגע לפני שמגפת הקורונה הפכה לבעיה כלל עולמית, וזאת למרות שמדד S&P 500 זינק ב־15% ויותר חשוב מכך מכפיל הרווח הממוצע שלו עומד על 39 רווח החברות הצפוי בשנה הבאה לעומת מכפיל רווח של 26 לפני שנה, שגם הוא היה גבוה היסטורית.

עכשיו עוברים לחולצות

תופעת המשקיעים הצעירים של רדיט שמסתערים על מניות קטנות וזניחות מבלי להתעמק בביצועי החברות שעומדות מאחוריהן הן סימפטום אחד של השוק. אבל לא צריך להיות מומחה לשווקים כדי להבין שמשהו גדול וספקולטיבי מתרחש בימים אלה בוול סטריט. מספיק לבחון את המקרה של חברת קרנות הסל בשם ARK בראשה עומדת קאת'י ווד (cathie wood) שהפכה למלכה הבלתי מעוררת של משקיעי הטכנולוגיה ומי שכונתה בשבועות האחרונים "עץ הכסף".

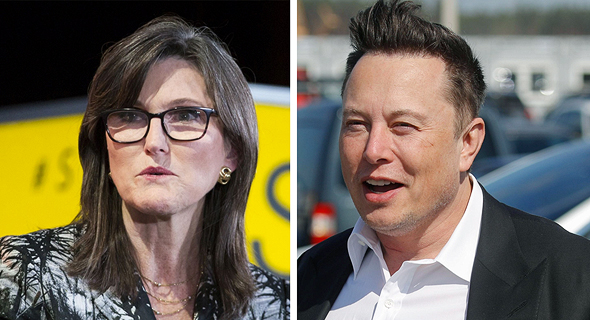

מימין: אלון מאסק וקאת'י ווד: הפנים של המהפכה צילום: איי אף פי, בלומברג

מימין: אלון מאסק וקאת'י ווד: הפנים של המהפכה צילום: איי אף פי, בלומברג

ווד, בת 55, היא מנהלת השקעות ותיקה שעזבה את משרת השכירה שלה בבנק השקעות בוול סטריט והקימה ב־2014 את חברת קרנות הסל. בהתחלה העסק היה שגרתי למדי, אך משהו קרה ב־2020 ובתוך שנה אחת קפצו הנכסים המנוהלים של ARK מ־3.6 מיליארד דולר לסכום בלתי נתפס של 50 מיליארד דולר השבוע. רק מתחילת 2021 זרמו 11 מיליארד דולר לחברת ניהול ההשקעות של ווד. החידוש של ARK, אם כי היא לא היחידה בגזרה, הוא יצירת קרנות סל שלא נצמדות למדד מוכר, אלא מתמקדות בנושא מסוים. קרן הסל שמוגדרת ככזו שמתמחה בחדשנות הניבה תשואה של 150% בשנה שעברה ומתחילת 2021 כבר הרוויחו המשקיעים בה 20%.

כל זה היה יכול להיוותר בגבולות הסביר, גם אם מוצלח באופן בולט, אילולא הפכה ווד לסמל הבועה הנוכחית בזכות שני דברים. הראשון הוא שמספיק אזכור ולו הקל שבקלים על כך שהיא שוקלת לצרף מניה כלשהי לאחד הסלים שלה כדי שהמניה תזנק בעשרות אחוזים. זה קרה למשל למניית גילת רשתות לווין הישראלית לאחר ששמה הוזכר כמועמדת להיכנס לקרן הסל שתתמקד בטיסות לחלל של ARK או מניית ננו דיימנשן המנופחת ממילא שקיבלה עוד זריקת מרץ לאחר שעלתה על רדאר החדשנות של ווד. המניה של חברת המדפסות התלת ממדיות הפכה לאחזקה העשירית בגודלה בקרן הסל של ARK בנושא של טכנולוגיות אוטונומיות ורובוטיקה ו־3% מכלל נכסי הקרנות.

אבל ההיבט השני, והחדשני יותר, הוא התפתחות של תעשיית מרצ'נדייז שלמה סביב ווד בדמות חולצות עם דמותה, שמות של קרנות הסל שלה וגולת הכותרת והנושא לדיון הסוער ביותר שמתקיים כעת בוול סטריט – קרן הסל החדשה בנושא החלל שמלווה בסווטשרט עם אייקון של חללית. שם היא כבר פוגשת את אלון מאסק וצבא המשקיעים הצעירים שלו.

לצידה של קאתי ווד, הפנים של הבועה הנוכחית הוא מאסק, מייסד טסלה. יש כבר מי שמתאר אותו כ"פנים של הספקולציה": הוא גם טסלה, אחת המניות המנופחות ביותר ששווה יותר מכל מתחרותיה ביחד שמוכרות הרבה יותר רכבים ממנה; הוא גם "האב הרוחני" של חבורת המשקיעים של גיימסטופ שמעודד אותם תדיר בטוויטר והוא גם מקדם את תחום מסחור החלל, דרך חברת ספייס X. אגדה אורבנית בוול סטריט מספרת שווד היתה למעשה מי ששכנעה את מאסק לא למחוק את טסלה מהמסחר כשחשב על כך ב־2018 והבטיחה לו שהיא תגיע לשוויה הנוכחי בעוד חמש שנים, מה שבפועל קרה שנתיים קודם.

מי שמזרים את עיקר הכסף לקרנות הסל של ווד כמו גם מתדלק את ההשקעות במניות גיימסטופ וחברותיה לקבוצת המניות YOLO (you only live once - הנקראות כך משום הן מסוכנות מאוד, הם המשקיעים הפרטיים. כניסתם של משקיעי הריטייל, כפי שהם נקראים בשפה המקצועית, למסחר בצורה מוגברת מאי פעם בשנה האחרונה, היתה המנוע המרכזי מאחורי העליות בשווקים והיא גם זו שהפכה את השווקים לספקולטיביים ומסוכנים. אם בעבר המשקיעים הקטנים היוו בין 10%–15% מכלל המסחר, הרי שהיום הם מהווים כרבע מהשוק. הדבר נכון גם בארה"ב שם הם פעלו בעיקר באמצעות אפליקציות כמו רובינהוד, אבל מורגש היטב גם בישראל, כשלפי נתונים שפירסמה באחרונה הבורסה, ב־2020 נפתחו 141 אלף חשבונות חדשים לניהול השקעות, קפיצה של 44% לעומת 2019.

הדרך הקלה היום היא להאמין שההיסטוריה חוזרת על עצמה וכי מניות הטכנולוגיה, שבהן מרוכז עיקר העניין של המשקיעים הפרטיים, יהיו הטריגר גם להתפוצצות הבועה הבאה. אלא שזה כמובן לרוב לא המצב. "דברים חוזרים על עצמם ואחת לכמה זמן יש בועה פיננסית, אבל הבעיה היא שבכל סיפור טוב שמתדלק את הבועה יש גרעין של אמת, עליו מבוססת הבועה", אומר ל"כלכליסט" ערן פלג, מנהל ההשקעות הראשי של קלאריטי קפיטל. לדבריו, "הבועה של 2000 היתה באינטרנט, אבל העתיד באמת היה אינטרנט ועכשיו זה כנראה הסיפור של הטיסות לחלל. לכל הגרפים של הזמן האחרון יש צורה דומה – קודם כמה שנים 'רגועות' שבהן הקו הולך הצידה, אבל בחודשים האחרונים כולם טסו למעלה וזה מתחבר לכך שיש יותר ספקולטיביות בשוק.

בשוק כזה אתה אדיש למחיר, כל מה שמעניין אותך זה לקנות את המניה ולמכור אותה הלאה במחיר יותר גבוה", הוא מוסיף. פלג מציע להסתכל על גרף רכישות של אופציות קול או קנייה נטו (בניכוי אופציות פוט או מכירה) על מניות בשוק האמריקאי. גם בגזרה זו נרשמת עלייה מואצת בשנה האחרונה ככל שהמשקיעים הקטנים לא מסתפקים רק במניות רגילות, אלא רוצים להגדיל את ההימור באמצעות השקעה ממונפת.

ואולם הגרף שתפס את עיקר תשומת לבם של המשקיעים המקצועיים בוול סטריט ואף הפך לוויראלי ברשתות החברתיות בחודש האחרון הוא זה של מדד מניות של חברות הטכנולוגיה הלא רווחיות שרשם זינוק חד בשנה האחרונה. המדד, שנבנה על ידי בנק ההשקעות גולדמן סאקס, קפץ פי ארבעה בשנה האחרונה בעוד שהחברות כמובן המשיכו לצבור הפסדים. אם בוחנים לעומק את הגרף וליתר דיוק את הרכבו, קל להבין מדוע עלה באופן חסר תקדים בתקופת הקורונה – הוא מורכב ממניות החביבות על המשקיעים הצעירים, אלה שמקדשים את האידיאלים והאמונות באנרגיה ירוקה והתנהלות על פי עקרונות של סביבתיות, פיתוח בר קיימא וממשל נקי על פי הרווחיות. המשקל הגדול ביותר במדד ניתן לשתי מניות של חברות רכב חשמלי ואנרגיה ירוקה plug power ו־NIO. בהמשך ובמשקל קטן יותר ניתן למצוא את אובר, ליפט פלוטון וסנאפ, כלומר מניות של חברות שדור המיליאנלס מאמין בהן ומשתמש בהן על בסיס קבוע.

מימין: צח קסוטו וערן פלג. "הצעירים יהיו הראשונים לנטוש" צילום: אייל פרידמן, אריק סולטן

מימין: צח קסוטו וערן פלג. "הצעירים יהיו הראשונים לנטוש" צילום: אייל פרידמן, אריק סולטן

התמונה האמיתית מורכבת. מצד אחד במדד יש ללא ספק מניות מנופחות ללא הצדקה, אבל מצד שני יש בו גם מניות של חברות כמו אפליקציית הסטרימינג הפופולרית ספוטיפיי או חברת הסייבר אוקטה, שנהנות מביקוש מוכח למוצריהן וצפויות לעבור לרווח בעתיד הנראה לעין. "נכון שנאסד"ק עלה הרבה בשנה האחרונה וכל אחוז נוסף של עלייה מביא עימו עוד סיכון, אבל המעבר לטכנולוגיה הוא מנומק", אומר צח קסוטו, שותף מייסד בחברת הייעוץ הכלכלי בטא פיננס ומומחה להערכות שווי. "אם היינו מביאים לפני עשר שנים להערכת שווי חברה כמו דפי זהב בגרסה המודפסת, היינו מתמחרים אותה נמוך למרות שהיא היתה רווחית מאוד מכיוון שהיה ברור שהאינטרנט צפוי להפוך אותה לפחות רווחית. הטכנולוגיה היום זה בדיוק ההיפך – מתמחרים גבוה עכשיו לעומת המצב הנוכחי, אם נמתין עד שהחברה תרוויח, לא נהיה משלב ההשבחה המרכזי", הוא מסביר. "השאלה הגדולה ביותר כמובן היא איך יודעים מי ירוויח וכאן נכנסת לתמונה קריאה מעמיקה של דו"חות כספיים שנעשית על ידי אנשי מקצוע שיודעים להעריך האם זה יקרה או לא", מוסיף קסוטו.

אלא שהיום נדמה כבר כי גם אותם המקצוענים שאמורים לדעת לקרוא דו"חות כספיים ולהתריע מפני התנפחויות מוגזמות בשווי שוק של חברה, נסחפים עם הזרם. על פי נתונים שפורסמו אתמול, אנליסטים העלו את התחזיות שלהם במהירות הגבוהה ביותר ב־30 השנים האחרונות. מתחילת השנה גדלה הערכת הרווח של חברות המרכיבות את מדד S&P 500 ב־4% , השיעור הגבוה מאז 1990 למעט 2018 שהיתה שנה חריגה לנוכח הורדת מס חברות בארה"ב.

"להיות ערני"

מי שמנסה להצדיק היום את הרמות הנוכחיות בשווקים נתלה בשלושה נימוקים מרכזיים. הראשון הוא הקפיצה הלא ליניארית בביקושים למוצרים של חברות טכנולוגיה, בעיקר כאלה שפעילותן קשורה לעבודה מרחוק, בעקבות מגפת הקורונה. הדבר אכן נכון והתרחש, אלא שהעליות המהירות והחדות במניות של אותן החברות כבר מלמדות על כך שהשינוי הזה מתומחר בהן. הנימוק השני הוא הצטרפות של כסף חדש, שלא היה בתמונה לפני כן של הצעירים, שבחלקו הוא למעשה כסף שחולק על ידי הממשל האמריקאי במסגרת תוכניות התמריצים לאורך השנה האחרונה.

המשקיעים האלה, על פי המנטרה הקבועה, יהיו הראשונים לנטוש את שוק המניות ברגע שישנה את כיוונו. פלג סבור כי המשקיעים האלה אכן לא יעמדו במפולת משמעותית ובעיקר בייאוש המתמשך שמתלווה לשוק דובי. "מה שהיה במרץ 2020 היה תיקון קצר ולא הורגשה בו הפסיכולוגיה של שוק דובי אמיתי", הוא מסביר, "לאחר התפוצצות בועת האינטרנט למשל, היו מניות שנפלו ב־90% וכאשר כבר היה נדמה כי אין להן לאן לרדת הן ירדו ב־90% נוספים". ואולם הנימוק השלישי והרציני מכולם הוא היעדר האלטרנטיבות להשקעה לנוכח סביבת ריבית האפס שמלווה את השווקים כבר מאז המשבר הקודם ב־2008. החלופות כולן פחות אטרקטיביות מהשקעה במניות ולכן זרימת הכספים לשם נמשכת.

מה שכנראה יחזיק את השווקים בתקופה הקרובה, אם מלחמת המשקיעים הצעירים במבוגרים תשכך ולא תייצר הפסדים נוספים לקרנות גידור, הוא ההתאוששות הכלכלית כתוצאה מהתחסנות אוכלוסיית העולם. לצד זאת הסיוע הפיסקלי שמזרים בעיקר הבנק המרכזי בארה"ב מזכיר את תוכנית מרשל שנועדה לאושש כלכלות לאחר מלחמת העולם השנייה. "השוק ספקולטיבי ומסוכן והשורה התחתונה היא שמי שרוצה להישאר במשחק, צריך להיות ערני", אומר פלג.