"נציע משכנתאות לאוכלוסיות שהבנקים לא מלווים להן"

הומי קיבלה את הרישיון הראשון להעמדת משכנתאות בפלטפורמת P2P. מנהל פעילות החיתום של החברה חושב שיש לה הכלים להתחרות בבנקים

בשקט בשקט, ביום רביעי האחרון, בלי להוציא הודעה לעיתונות, העניקה הממונה על שוק ההון דורית סלינגר רישיון ראשון לפלטפורמת הלוואות בין יחידים (P2P) שתתמקד בהעמדת משכנתאות, לחברת הומי משכנתאות חברתיות. על שולחנה של סלינגר מונחות עוד שמונה בקשות של חברות שמעוניינות להיכנס לתחום.

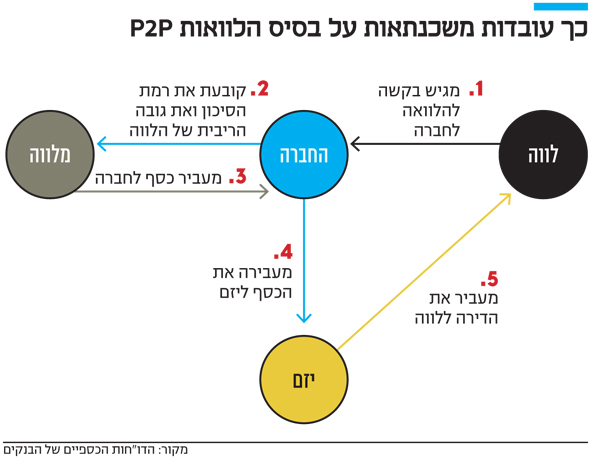

פלטפורמות P2P (קיצור של Peer to Peer; עמית לעמית) הן פלטפורמות אינטרנטיות שמתווכות בין מלווים פרטיים ללווים פרטיים, תוך ביצוע פעולות החיתום והערכת הסיכונים שקובעות מי יקבל הלוואה ובאיזו ריבית. הפלטפורמות אינן נוטלות על עצמן את הסיכונים הכרוכים בהעמדת הלוואה, והן גוזרות עמלה עבור התיווך.

אשר לוגסי

אשר לוגסי

הרישיון מרשות שוק ההון יאפשר להומי, שהחלה לפעול ב־2017, לנסות לנגוס בחלק משוק המשכנתאות שהיקפו עומד על כ־314 מיליארד שקל (בחמשת הבנקים הגדולים, נכון לסוף 2017) — שליש מתיק האשראי של הבנקים, ששולטים בשוק ללא עוררין. לשם השוואה, היקף ההלוואות (לא לדיור) שמעניקות פלטפורמות P2P שפועלות בישראל כיום עומד על כ־300—400 מיליון שקל בשנה.

המשכנתאות שבהן הומי תתווך יינתנו כנגד שעבוד על הנכס, במסלול ריבית אחד (קבועה שקלית) ובשיעורי ריבית של 4%—10%. לשם השוואה, הריבית הממוצעת בבנקים עומדת על 4.5%.

אמנם מדובר בצעד מבורך שאמור להגביר את התחרות בתחום המשכנתאות, אך הוא מעלה גם כמה סימני שאלה ובראשם זה שנסב על הלקוחות הפוטנציאליים — האם מדובר בלקוחות שיעדיפו את הומי על פני הבנקים או בלקוחות שהבנקים סירבו לתת להם משכנתא ושייאלצו בעקבות כך לשלם ריבית גבוהה יותר?

"הבנקים לא נותנים משכנתאות לפלחים רבים באוכלוסייה. מי שיש לו עיקול בשל חוב של 10,000 שקל הופך למסורב משכנתא. אם הוא יבוא אלינו, אני אציע לו הלוואה לסגירת העיקול וגם משכנתא לרכישת דירה, כל זמן שיש לו נכס לשעבד לי", אומר ל"כלכליסט" אשר לוגסי, מנהל החיתום של הומי שכיהן כראש מחלקת החיתום בבנק דיסקונט ב־2006—2011.

אתה לא חושב שלתת משכנתא למי שנמצא בהליכי פשיטת רגל או שיש לו תיק בהוצאה לפועל עשוי רק להזיק?

"אני נותן לו אפשרות למנף את הנכס שבבעלותו, לצאת מהבור ולהתקדם, והכל תוך חיתום קפדני. אני לא אתן לו מימון בשיעור של 75% משווי הנכס. יתכן שאתן לו מימון בשיעור נמוך יותר. זה תלוי במאפיינים שלו".

ומה לגבי לקוחות שאינם מסורבי משכנתא? איך תצליחו למשוך אותם מהבנקים?

"בעתיד נציע פתרונות מימון לרוכשי דירות בתוכנית מחיר למשתכן ופתרונות מימון לאוכלוסיות נוספות".

לפי לוגיס, מה שיאפשר להומי להתחרות בבנקים בצורה אפקטיבית, הוא מאגר נתוני האשראי שצפוי לצאת לדרך ב־2019. המאגר יכיל את כל הפרטים הרלבנטיים בתחום האשראי של לקוחות הבנקים. בנקים אחרים וגופים אחרים, כמו הומי, יוכלו לעשות שימוש במידע שבמאגר כדי לפנות ללקוחות ולהציע להם הלוואות בתנאים אטרקטיביים יותר.

עם זאת, לוגסי מדגיש כי כבר כיום, בלי שהמאגר יצא לדרך, הומי יודעת לבצע חיתום ברמה של הבנקים באמצעות הנתונים הרלבנטיים שהלקוחות יספקו, "בדיוק כמו שהמערכת הבנקאית פועלת".