המחזיקים חוששים שאלשטיין ינצל את קופת נכסים ובניין

סדרה י"ד תצביע היום על העמדת החוב של אי.די.בי כלפיה לפירעון מיידי. אלשטיין התחייב להימנע מעסקאות בעלי עניין בזמן המגעים מול נציגי הסדרה, אך לא התחייב שלא לבצע הנפקת זכויות בדסק"ש

מחזיקי האג"ח של אי.די.בי פתוח חוששים שבעל השליטה בחברה אדוארדו אלשטיין ינצל את קופת המזומנים הדשנה בנכסים ובניין, החברה־הבת של דסק"ש, כדי להיחלץ מהמשבר שאליו נקלע יחד עם קבוצת אי.די.בי ואשר בעטיו הוא מנהל מו"מ להסדר חוב מול נציגות שלוש סדרות האג"ח של החברה.

- הפסד ענק של 844 מיליון שקל לאי.די.בי פיתוח ברבעון הראשון; כללה בדוחות שוב הערת עסק חי

- הקורונה קירבה את דסק"ש ואת אלשטיין לצרות של אי.די.בי פתוח

- אלשטיין דחף לממש בשיא המשבר והפסיד את העליות

נכסים ובניין מחזיקה במזומנים של כ־2 מיליארד שקל, ואלשטיין התעקש להחזיק בעמדות המפתח בחברה, כשמינה את עצמו למנכ"ל קבוע ואת סאול זאנג, שותפו לשליטה באי.די.בי והיועץ המשפטי של אירסה, החברה־האם, לשמש כיו"ר החברה.

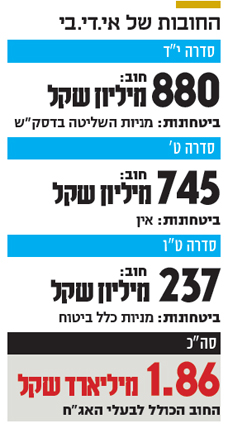

ההתעקשות הזו, למרות מסרים שהועברו לאלשטיין מצד בעלי מניות המיעוט של נכסים ובניין, מוסדיים שמחזיקים גם באג"ח של אי.די.בי פתוח, הביאה לדרישה להימנע מעסקאות בעלי עניין. הדרישה הועברה בידי נציגות סדרה י"ד, שלה משועבדות מניות דסק"ש. סדרה זו מצביעה היום אם להעמיד את החוב שלה, כ־880 מיליון שקל, לפירעון מיידי.

אי.די.בי חייבת גם 230 מיליון שקל לסדרה ט"ו שמובטחת במניות כלל ביטוח (8.7%) ו־750 ממיליון שקל לסדרה ט' שלא מובטחת (900 מיליון שקל במונחי פארי). מחזיקי סדרה י"ד חוששים מדילול בשעבוד של דסק"ש. ל"כלכליסט" נודע כי הנציגות, שכוללת את איציק עידן ועומר סרבינסקי מקליר סטראקצ'ר, דרשה גם התחייבות של אלשטיין לא לבצע הנפקת זכויות בחברת דסק"ש, אולם אלשטיין לא העניק לה התחייבות כזו.

נציגות מחזיקי האג"ח מבקשת למנוע מצב שבו יזרים אלשטיין הון לדסק"ש וידלל את השעבוד של המחזיקים בסדרה י"ד, שעומד כיום על 68% ממניות החברה. המחזיקים של סדרה י"ד יידרשו בהצבעה לבחור באחת האפשרויות: העמדת החוב לפירעון מיידי, או מתן ארכה של כחודש לחברה, לצורך ניהול משא ומתן סביב ההצעה שהעמידה לסדר חוב. העילה של סדרה י"ד להעמדה לפירעון מיידי היא הרעה מהותית בעסקי התאגיד, עילה שמופיעה בשטר הנאמנות של הסדרה ולא מופיעה בשטר של סדרה ט', שהוא ישן יותר.

אי.די.בי הציעה לסדרה י"ד 300 מיליון שקל במזומן והיתר בסדרת אג"ח חדשה. הנציגות מבקשת תשלום גדול יותר במזומן, אולם בעוד שתחילה דרשה 450 מיליון שקל, היא מסתפקת כיום ב־380 מיליון שקל במזומן, כך שהפער עומד על 80 מיליון שקל — כפי שנודע ל"כלכליסט".

אי.די.בי עושה הכל כדי להגיע להסכמות עם סדרה י"ד, בעוד את סדרה ט' הלא מובטחת היא לוקחת פחות בחשבון ומבקשת לבצע תספורת של עד 700 מיליון שקל בהצעה שהגישה לה.

הסיבה היא כמובן מניות השליטה בדסק"ש שמשועבדות לסדרה י"ד. דסק"ש היא הנכס המהותי ביותר של אדוארדו אלשטיין בישראל ובאמצעותה הוא מחזיק בשליטה בנכסים ובניין, סלקום, אלרון ו־26% ממניות שופרסל.

הריביות למחזיקים ישולמו באיחור של שבוע

אי.די.בי מכרה ביום חמישי 2.1% אחרונים ממניות כלל ביטוח שהיו מוחזקות בידי הבנקים בעסקאות סוואפ (החלף). החברה קיבלה תמורת המניות כ־20.8 מיליון שקל, שהעלו את קופת המזומנים שלה ל־41 מיליון שקל.

המזומנים הללו יאפשרו לאי.די.בי לשלם באיחור של שבוע את הריביות למחזיקים שלוש סדרות האג"ח, בסך 35 מיליון שקל.

אלשטיין צילום: סיוון פרג'

אלשטיין צילום: סיוון פרג'