מדד המחירים של מרץ הפתיע ומשקיעי האג"ח לטווח הבינוני־ארוך גרפו את הקופה

לראשונה אחרי שלושה מדדים מפתיעים, שבהם עלתה האינפלציה המצטברת ב־0.1%, השתנו ציפיות האינפלציה לאורך כל עקום התשואות

בעוד מטבע הדברים, השלכות תוצאות הבחירות בצרפת זוכות לעיקר תשומת הלב בעולם, ישנה סוגיה מקומית שעשויה לשנות את העדפות המשקיעים באפיק הממשלתי. בחול המועד פסח פרסמה הלשכה המרכזית לסטטיסטיקה את מדד מרץ שעלה ב־0.3% והפתיע את חזאי המאקרו שבממוצע חזו שיישאר ללא שינוי. אין זו הפעם הראשונה השנה שהאינפלציה מצליחה להפתיע את החזאים והמשקיעים, שלמרות שוק העבודה החזק והמדיניות המוניטרית האולטרה־מרחיבה של בנק ישראל, איבדו את האמון ביכולתו של המשק לייצר אינפלציה. כך, למשל, מדד פברואר נישאר ללא שינוי בעוד הציפיות בשוק היו לירידה של 0.2%, ומדד ינואר ירד ב־ 0.2% לעומת ציפיות לירידה של 0.3%.

לא רק סעיף הנדל"ן

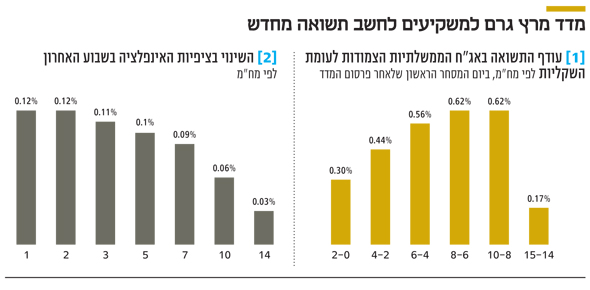

ניתוח סעיפי המדד מלמד שלא רק סעיף הנדל"ן חזר לככב, ושכר הדירה עלה באופן מואץ של 0.8%, אלא שהפעם היו סעיפים רבים יחסית שתרמו למדד החיובי. מה שמרמז על תופעה רוחבית יותר של תזוזה כלפי מעלה בסל המוצרים. כל זאת רגע לפני מדד אפריל שמסורתית נוטה להיות הגבוה בשנה ואשר פותח רצף של מדדים חיוביים שנמשכים לרוב עד אוגוסט. בשלוש השנים האחרונות, שבהן האינפלציה ירדה, עלה מדד המחירים לצרכן בכ־1.1% באפריל־אוגוסט. בעשר השנים האחרונות הסתכמה האינפלציה בתקופה זו בכ־2.2%. ניתוח התנהגות האג"ח הממשלתיות ביום המסחר הראשון שלאחר פרסום המדד היה חריג למה שהתרגלנו בשנים האחרונות שכן הוא לא התמקד רק בחלק הקצר של העקום אלא בכל אורכו. האג"ח הצמודות הניבו ביצועי יתר משמעותיים כמעט לאורך כל עקום התשואות. את עיקר "הקופה" עשו המשקיעים שהתמקדו באג"ח במח"מ בינוני־ארוך של 10-6 שנים. המשקיעים בקצוות הסתפקו בעודף תשואה צנוע יותר.

הצד המשלים והחשוב יותר מבחינה אסטרטגית הוא השינוי בציפיות האינפלציה הגלומות. על פי התיאוריה, לאחר פרסום מדד חיובי ציפיות האינפלציה אמורות לרדת בגובה המדד חלקי המח"מ של האג"ח. במילים אחרות, ההשפעה המיידית של מדד המחירים לצרכן גדולה יותר ככל שהאג"ח קצרות יותר. הסיבה לכך היא שהמדד החיובי תורם לעליה בתשואות האג"ח הצמודות בעוד על האג"ח השקליות אין לו השפעה.

לרוב, מדד שיוצא בהתאם לצפי כבר מגולם בשוק ולכן אין השפעה ניכרת על המסחר עצמו. אולם, במקרים שבהם המדדים מפתיעים, אזי השינוי בתשואות אמור ליישר קו עם התיאוריה ולהיות משמעותי יותר ככל שהאג"ח קצרות יותר. זאת, היות שהירידה בציפיות האינפלציה מובילה את המשקיעים לרכוש את האג"ח הצמודות ולכן הן נוטות לעלות כשהמדד מפתיע כלפי מעלה. העלייה המפתיעה של כ־0.3% במדד המחירים מאפשרת לבחון את תגובת השוק ולהסיק מסקנות כלפי הערכות המשקיעים קדימה. בחינת השינוי בציפיות האינפלציה בשבוע האחרון מלמדת כי אלו אכן עלו בטווחים הקצרים בדומה לתיאוריה, אך הפתיעו כשהן המשיכו לעלות באופן דומה עד למח"מ של כשבע שנים.

ההתרגשות לא גדולה

מכאן ניתן להסיק שתי מסקנות עיקריות. ראשית, חרף הביצועים העודפים של האפיק הצמוד על פני השקלי נראה שבשלב זה המשקיעים לא ממש מתרגשים מהמדד האחרון. הסתכלות על שינוי המחיר יכולה להטעות, שכן שינוי של 0.6% במחיר של אג"ח במח"מ של שש שנים משפיע על התשואה באופן דומה לשינוי של 0.1% במחיר של אג"ח לשנה. עלייה של כ־0.1% בציפיות האינפלציה לטווח הבינוני ושל כמחצית מכך לטווח הארוך, מלמדות שלאחר שלוש הפתעות במדדי המחירים לצרכן, המשקיעים התחילו לגלם אינפלציה מעט גבוהה יותר לכל אורך עקום התשואות.

ההשפעה של משה כחלון

המסקנה השנייה היא שחרף השינוי בציפיות האינפלציה, הצפי הוא עדיין לאינפלציה מתונה מאוד בשנים הקרובות. נכון לתחילת השבוע הסתכמו ציפיות האינפלציה לשנה על כ־0.25% ולחמש שנים על כ־1.15%. זאת אף שב־12 חודשים האחרונים עלתה האינפלציה ב־0.9% ותוכנית "נטו משפחה" של שר האוצר משה כחלון צפויה בסופו של דבר להגדיל את הלחצים האינפלציוניים. זאת, בשל התמקדותה במעמד הביניים שיזכה לשיפור בהכנסתו הפנויה, מה שיוביל לעלייה בביקוש המצרפי לסחורות ושירותים. בתסריט זה הצמיחה במשק עשויה לגבור, וכך גם הסיכויים שבטווח של כמה חודשים ישיג בנק ישראל את יעד יציבות המחירים הנע בין 1% ל־3%. זאת, אף שבשלב הראשון של התוכנית יהיו מוצרים ושירותים שיוזלו.

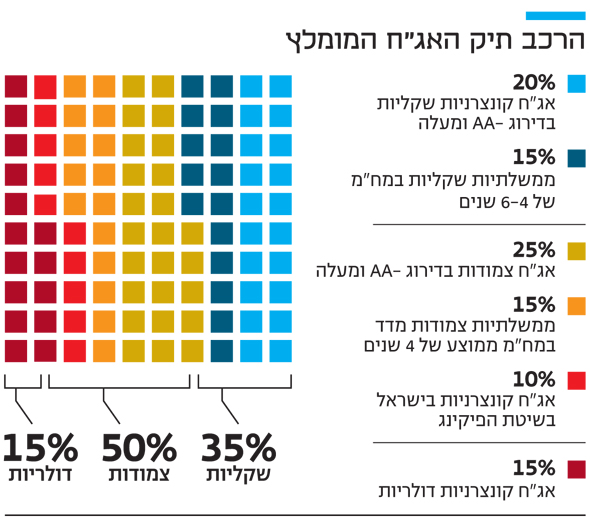

בשורה התחתונה, כניסת עונת המדדים הגבוהים, צפי להאצת הצמיחה בישראל בשל תוכניתו של כחלון, תעסוקה מלאה, מדיניות מוניטרית מרחיבה של הבנק המרכזי וציפיות אינפלציה נמוכות עשויות להוביל לכך שלאחר כמה שנים שהאג"ח הממשלתיות השקליות נהנו מביצועים עודפים, המגמה עשויה להשתנות לטובת האג"ח הצמודות.

השורה התחתונה

תנאי השוק עשויים להוביל לכך שלאחר כמה שנים שבהן האג"ח הממשלתיות השקליות נהנו מביצועים עודפים, המגמה עשויה להשתנות לטובת האג"ח הצמודות

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות והבעלים של האתר להאצת הידע וההון הפיננסי

אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות