15 חברות צפויות לגייס בת"א 6 מיליארד שקל בספטמבר

20 חברות מתכוננות לקראת גיוס חוב, הון או החלפת חוב במהלך החודש הקרוב, ועל פי הערכות, נוספות צפויות להצטרף. חברת האפליקציות "שלנו", שבשליטת רומן אברומביץ ועודד קובו, נערכת להנפקת מניות ראשונית בהיקף של 100 מיליון שקל

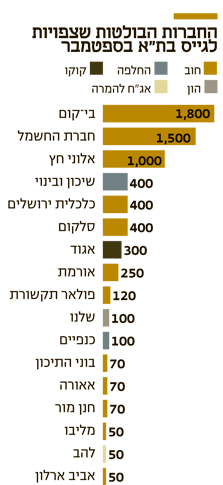

עליית הריבית הצפויה בארה"ב, סיום עונת הדו"חות לרבעון השני ותקופת החגים שצפויה להגיע באוקטובר, יביאו לגל של הנפקות והחלפות חוב בבורסת תל אביב בספטמבר. לא פחות מעשרים חברות כבר מבצעות הכנות לקראת החלפה או גיוס של כספים במהלך החודש הקרוב. 15 חברות צפויות לגייס (לא כולל החלפות) 6 מיליארד שקל במהלך ספטמבר, אך על פי הערכות, חברות נוספות צפויות להצטרף לחגיגה. מתחילת השנה גויסו בבורסת תל אביב 41 מיליארד שקל, לעומת 54 מיליארד שקל שגויסו בכל 2015.

- אלקטרה נדל"ן השלימה גיוס של 100 מיליון שקל בהנפקת זכויות

- גדעון תדמור מגייס לקרן השקעות 200 מיליון דולר

- שיעור האג"ח מתחת לדירוג השקעה עלה ל־16% מכלל גיוסי החברות מינואר

ספטמבר צפוי להכיל בתוכו את הנפקת המניות הראשונית (IPO) של שלנו, חברת האפליקציות של רומן אברמוביץ ועודד קובו, בנו של איש הנדל"ן בבו קובו. זו צפויה לנסות לגייס 35 מיליון דולר (100 מיליון שקל).

את הגיוס הגבוה ביותר באג"ח בספטמבר צפויה לבצע בי קומיוניקיישנס (בי־קום), חברת־האם של בזק מקבוצת יורוקום של שאול אלוביץ. החברה תגייס חוב של 1.8 מיליארד שקל לצורך החלפת חוב (ראה מסגרת). גם אלוני חץ מגייסת לצורך החלפת חוב. חברת הנדל"ן והאנרגיה, שבשליטת משפחת ורטהיים ונתן חץ, צפויה לגייס מיליארד שקל (400 מיליון שקל במזומן והיתרה בהנחת מימוש אופציות) בהרחבת סדרה ט' הקיימת שלה.

הכסף מההנפקה ישמש לצורך פירעון מלא של הלוואות מבנקים זרים בהיקף של 250 מיליון פרנק (970 מיליון שקל) כדי להשיג שתי מטרות עיקריות. הראשונה היא להאריך את מח"מ החוב של החברה – מח"מ ההלוואות הזרות הנו שנתיים וחצי לעומת מח"מ סדרה ט' שעומד על שש וחצי שנים. המטרה השנייה היא לשחרר משעבוד ביטחונות אשר ניתנו לבנקים הזרים בהיקף כולל של 2.3 מיליארד שקל. בין החברות הנוספות שצפויות לגייס בספטמבר נמצאות כלכלית ירושלים, עם הנפקה של עד 400 מיליון שקל, סלקום עם גיוס של סכום דומה, אורמת עם גיוס של 250 מיליון דולר בנק אגוד עם הנפקה של אג"ח קוקו בהיקף של 300 מיליון שקל.

"באוגוסט לא ניתן היה להנפיק בשל הגשת דו"חות כספיים. אם נוסיף לכך את החופשה שבה מצויים חלק גדול מהעובדים ואת העובדה שאוקטובר הוא חודש מת בגלל החגים, זה משאיר את ספטמבר כחודש בודד בין חודשיים לא פרודוקטיביים", מסביר מנכ"ל לידר חיתום רנן כהן אורגד את הסיבה לגל ההנפקות בספטמבר. "גם הריבית משפיעה כאן. שוקי ההון בעולם ממשיכים להיות סביבה נוחה לגיוסי חוב". כהן אורגד לא חושב ששינוי בריבית בארה"ב יהווה השפעה חריפה. "גם אם תהיה עליית ריבית בארה"ב זה לא ישנה את התמונה בישראל בחדות".

מחזור החוב יחסוך לבי־קום 140 מיליון שקל בשנה

גם שאול אלוביץ' מנסה לנצל את תנאי הריבית הנמוכים בשוק ההון כדי למחזר חוב. בי־קום, החברה שבאמצעותה מחזיק אלוביץ' בשליטה בחברת התקשורת בזק, דיווחה אתמול כי תגייס 1.8 מיליארד שקל בהנפקת סדרת אג"ח חדשה בבורסת ת"א בספטמבר. החברה מתכוונת לגיוס אג"ח שקליות בריבית קבועה של עד 3.5% לשנה. נייר ההפצה לאג"ח יצא אתמול ללא דירוג, אולם צוין בו כי על פי הערכות, האג"ח יזכו לדירוג של A+ לפחות.

שאול אלוביץ' צילום: יובל חן

שאול אלוביץ' צילום: יובל חן

ההנפקה והמזומנים בקופת בי־קום ישמשו לפירעון אג"ח דולריות, שהנפיקה החברה בחו"ל ב־2014.

בי־קום גייסה 800 מיליון דולר ב־2014, מתוכם רכשה בחזרה 84 מיליון דולר ונותרה עם חוב של 716 מיליון דולר (2.6 מיליארד שקל). לחברה נקודת יציאה בפברואר 2017, שבה תוכל לפדות את החוב כולו. האג"ח הדולריות גויסו כדי לאפשר חלוקת דיבידנדים, ואכן החברה חילקה דיבדינדים של 480 מיליון שקל ב־2014–2015. אילו הגיוס היה נערך בארץ, לא היתה מתאפשרת גמישות כזו בחלוקת דיבידנדים. אך יש לכך מחיר: האג"ח גויסו בריבית גבוהה של 7.37%. בנוסף, כדי להקטין חשיפה לתנודתיות מטבע, מדי שנה שילמה החברה עבור הגנות 0.7% נוספים, כך שהוצאות המימון הגיעו ל־8.1% בשנה — 210 מיליון שקל. כעת הגיוס בת"א צפוי להקטין בכמעט שני שלישים (כ־140 מיליון שקל) את עלויות המימון.

הצלחת הגיוס תשית על בי־קום תשלום כפול של ריביות לאורך ארבעה חודשים (עד פברואר 2017). בי־קום תשלם 150 מיליון שקל קנס בשל הפירעון המוקדם ו־150 מיליון שקל נוספים בשל תשלום הריבית עד פברואר 2017. בי־קום תשתמש ב־1.1 מיליארד שקל ממקורותיה לפירעון החוב ותשמור בקופתה 250 מיליון שקל ככרית ביטחון.