אג'יו

אדון לוי, כלכלן ומדיום

כבר שלושה דורות מצליחים בני משפחת לוי לחזות כל משבר כלכלי משמעותי, מהשפל ב־1929 ועד למשבר 2008. בזכות השיטה שפיתח הסבא, שמפקפקת בכל יסודות הכלכלה שאנו מכירים, הוכתרה המשפחה בארה"ב כשושלת כלכלית. היום מזהיר הנכד דיוויד לוי שהעולם ניצב בפני תהום חדשה

הנה סיפור על משפחה יהודית יוצאת דופן שהצליחה לחזות כל משבר כלכלי משמעותי ב־100 השנים האחרונות ושכונתה על ידי המגזין הכלכלי 'פורבס' "שושלת כלכלית". השושלת מתחילה בג'רום לוי, פיזיקאי שהפך לאיש עסקים והחליט ללמוד כלכלה מתוך רצון לפתור את בעיית האבטלה בארה"ב. לוי פיתח גישה ייחודית לחיזוי כלכלי שמתמקדת בניתוח רווחי החברות במקום בתמ"ג.

הוא ייסד ניוזלטר שנקרא "תחזית לוי" ("The Levy Forecast"), שנשלח עד היום למנויים בתשלום, והוא הניוזלטר הוותיק ביותר בארה"ב בנושאי כלכלה. לוי העביר את השרביט לבנו ג'יי ולנכדו דיוויד, שממשיכים להצביע על הפגמים בניתוח של כלכלת המיינסטרים. השם שעשו לעצמם נבע מיכולתם לחזות כל משבר כלכלי משמעותי, בין היתר המשבר הפיננסי העולמי האחרון שהתחיל בשוק הנדל"ן בארה"ב.

השקעה יוצרת עושר

את משבר 2008 ניצל דיוויד לוי כדי להקים קרן גידור (Levy Forecast Fund) שהשיגה תשואה של 500% בתוך שנים ספורות. "זה לא שהיינו כאלה חכמים", אומר לוי בראיון ל"כלכליסט", "פשוט היה לנו מזל שהסתכלנו על הכלכלה בצורה הזאת, מהפרספקטיבה של הרווחים. הערכנו שיותר ממחצית הרווחים בכלכלה באותה תקופה הגיעה בדרך כזו או אחרת מבועת הנדל"ן".

שאלת המפתח שעומדת בבסיס הניתוח הכלכלי של משפחת לוי היא - מהיכן מגיעים הרווחים? בגישה הכלכלית הנאו־קלאסית הרווחת, זו שאליה רוב האנשים מתכוונים כשהם מדברים על "כלכלה", הרווחים שווים לעלות האלטרנטיבית - העלות של מה שהיה אפשר לעשות עם המשאבים שהוקצו עבור הפקת התפוקה הכלכלית. לדוגמה, אדם שנמצא בעבודתו שעה אחת מוותר על שעה שבה היה יכול לבלות עם חבריו או משפחתו.

לדברי לוי, לעלות זו אפשר לקרוא גם עלות של הון מותאמת לסיכון: ככל שהסיכון גבוה יותר, כך גם התשואה גבוהה יותר. המיקוד של המיינסטרים הכלכלי הוא לא ברווחים, אלא בתפוקה הכוללת של הכלכלה - בתמ"ג. "הגישה הזו התפתחה כדי להבין איך הכלכלה מחלקת את המשאבים, מחליטה מה לייצר ואיך להפיץ את המוצרים האלה לצרכנים", הוא מסביר. זאת אומרת, בכלכלה מתייחסים בדרך כלל לרווחים רק ברמת המיקרו ובודקים כיצד הם משפיעים על התנהגות חברה מסוימת או שוק מסוים.

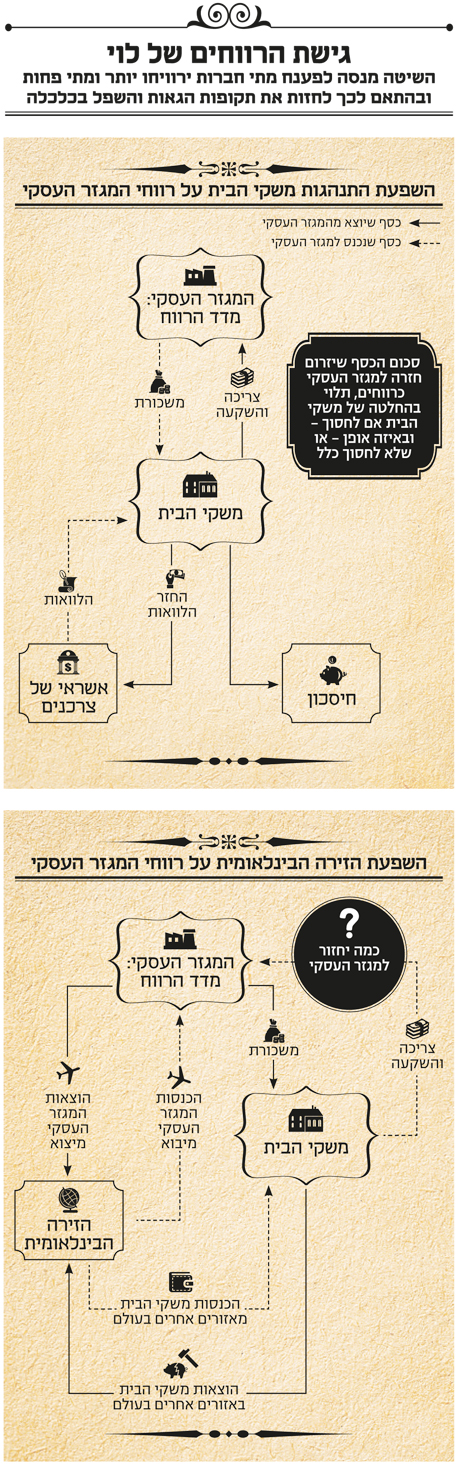

לפי לוי, גישה זו פחות אפקטיבית כשמנסים להבין מתי יתרחש משבר כלכלי. בגישת הרווחים של לוי (Profits Perspective) להיקף הרווחים יש השפעה באופן מצטבר. הרווחים של כל החברות במשק, כשמחברים אותם יחדיו, משפיעים על היקף התעסוקה במשק, רמת הייצור וההוצאות של החברות. השיטה של לוי מנסה לפענח מתי חברות ירוויחו יותר ומתי ירוויחו פחות, ובהתאם לכך לחזות את תקופות הגאות והשפל בכלכלה. ההתייחסות לנתוני התמ"ג, כמו שעושים כלכלנים בדרך כלל, משולה בעיניו לניתוח של חברה על ידי בחינת ההכנסות שלה בלבד, תוך התעלמות מהרווחים.

סבו של דיוויד, ג'רום, שהמציא את שיטת הניתוח, החליט על בסיסה למכור את כל עסקיו רגע לפני השפל הגדול ב־1929. אביו ג'יי חזה את ההתרחבות והפריחה הכלכלית בתקופה שאחרי מלחמת העולם השנייה. דודו ליאון היה דמות משפיעה בוול סטריט - ייסד קרן גידור שניהלה 3 מיליארד דולר ושימש שותף בבנק ההשקעות אופנהיימר (Oppenheimer). לוי עצמו מונה על ידי נשיא ארה"ב לשעבר ביל קלינטון לשבת בוועדה שעסקה בענייני תקציב המדינה.

במרכז הגישה לחיזוי כלכלי של משפחת לוי עומד הניסיון להבין כיצד עסקים מתנהגים. לוי משתמש בדוגמאות היסטוריות מ־100 השנים האחרונות כדי להמחיש את ההבדלים בין המצב הכלכלי והאקלים העסקי אז והיום. "רווחים לא מגיעים כשחברות עובדות קשה ואז הם מונחתים עליהן מהשמים. מה שקורה הוא שהכלכלה מפיקה כמות מסוימת של עושר בכל רגע נתון, וההחלטות שאנשים מקבלים, למשל אם לחסוך או להוציא את הכסף, יקבעו כמה מהעושר הזה יגיע לסקטור העסקי", מסביר לוי. כך שכשאנשים מחליטים לחסוך באופן כזה שהכסף שלהם לא מגיע לחברות עסקיות, הרווחים יורדים ויש לכך השפעה על יכולת הכלכלה לשגשג.

לוי יכול לראות איזו החלטה (אם לחסוך או לא) התקבלה דרך נתוני זרימת אמצעי התשלום (Flows of Funds), שמראים כמה כסף זרם לסקטור העסקי, ודרך אלו הוא מנסה להסביר את שיטת החיזוי. "נניח שאנחנו כלכלה פשוטה שמייצרת רק אייפונים. תעשיית האייפונים שמעסיקה את כל האנשים משלמת לך בתור עובד 100 דולר ובעבור זה אתה מייצר אייפון. עכשיו רוצים למכור לך את האייפון הזה. זאת אומרת, כל אחד מהאנשים שעובדים בתעשייה ייצר אייפון ולכל אחד יש 100 דולר. מזה רוצים לייצר רווח. אבל ההכנסה האפשרית היחידה שלהם זה מה שהם שילמו לך, אז זה לא יקרה.

"בוא נגיד שבנוסף לסקטור שמייצר אייפונים, קיים סקטור נוסף שמייצר את הכלים שבאמצעותם מרכיבים אייפון. נניח שתעשיית האייפון משלמת שכר של מיליון דולר, ובתעשיית הכלים משלמים 250 אלף דולר. אנשים שעובדים עבור תעשיית הכלים לא הולכים לקנות את הכלים, הם הולכים לקנות אייפון. וככל שהמשכורות המשולמות בסקטור הכלים גבוהות יותר, כך הרווחים בסקטור האייפונים יכולים להיות גדולים יותר.

"הם לא מוכרים רק לעובדים שלהם, הם מוכרים לקבוצה גדולה של אנשים אחרים. אם יש סך הכל 1.25 מיליון דולר של הוצאה צרכנית ותעשיית האייפון צריכה לשלם משכורות של מיליון דולר, עכשיו יש לה פוטנציאל להרוויח. לקנות את הכלים זה כמובן הוצאה, אבל הפחת שלה מתבטא לאורך השנים, הפחת יהיה תמיד פחות מהשקעות חדשות. כשעושים השקעה, ערך נוצר והחברות שעוזרות ליצור את הערך הזה מוכרות את זה ומביאות הכנסה. החברות שקונות את זה לא רושמות הוצאה, הן מראות רק עסקה במאזן".

צילום: בלומברג

צילום: בלומברג

השקעה יוצרת עושר, אומר לוי, ולצורך הדוגמה אין זה משנה מי יחזיק בו. "אם בנאי בונה בניין ומוכר אותו ב־100 דולר יותר מאשר העלות לבנות אותו, הוא יכול להמשיך להחזיק בבניין, הוא יכול למכור אותו או לא. אבל ברגע שיוצרים עוד ערך בכלכלה מישהו חייב להחזיק בו. השגשוג הכלכלי בארה"ב אחרי מלחמת העולם השנייה היה גדול כל כך משום ש־15 שנה קודם לכן - בין השפל הגדול למלחמה - אף אחד לא יכול היה להשקיע בדבר". זאת אומרת, היה כסף שבמשך שנים לא מצא השקעה משתלמת שתיצור רווחים וברגע שנגמרה המלחמה היו הרבה הזדמנויות. גם שיעור

החוב הנמוך יחסית של משקי הבית והחברות תרמו לתהליך השגשוג. אנשים הפסיקו לצבור את הכסף מתחת לבלטות או בבנקים ולהשקיע. פתאום היה ביקוש לכסף שמימן השקעות וההשקעות יצרו רווחים. במילים אחרות, חיסכון הוא אותו דבר כמו השקעה. בכסף שבו משתמשים לחיסכון אפשר להשתמש להשקעה - כסף שמשקי הבית חוסכים ולא מעבירים לחברות לא יכול לשמש חלק מרווחיהן.

אירופה שיצאה אחרת מהמלחמה גם חוותה תקופה של שגשוג שקשורה להשקעות שיצרו רווחים: "את אירופה שחלקים גדולים ממנה נהרסו במלחמה, היו צריכים לבנות מחדש. בגלל כל אלו, מסוף שנות הארבעים ולאורך שנות החמישים והשישים היתה תקופה של אנרגיה עצומה בכלכלות האלה. נוצר במדינות הללו עושר אמיתי ולא היה רק ניפוח של הערך של העושר הקיים".

איך הגענו למשבר הפיננסי האחרון?

"בארה"ב ובאירופה הערך הכללי של הנכסים עלה מהר יותר מהתמ"ג. זו דרך אחרת להגיד שלאדם הממוצע יהיו יותר נכסים בהשוואה להכנסה שלו בעבר. כשמחיר השוק של הנכסים עולה, גם החוב גדל כיוון שמשתמשים בו כדי לממן רכישה של נכסים חדשים. אשראי בדרך כלל משחק תפקיד במימון של מישהו שרוכש נכס במחיר גבוה יותר. זה קרה לא רק ב־2008 אלא גם במיתונים של תחילת שנות התשעים ושנות ה־2000. היו יותר מדי חוב ויותר מדי כושר ייצור מסוג כזה או אחר. במשבר האחרון מנעו משבר בסגנון השפל הגדול בכך שהממשלה התנהלה בגירעון – כשזו היתה בחיסכון שלילי, הרווחים עלו".

כלכלה ללא מרחב תמרון

הבסיס להקמת קרן הגידור של לוי הוא שבמשבר הפיננסי האחרון, בניגוד למשברים הקודמים, מרחב התמרון ליציאה היה הרבה יותר מצומצם. "בכל אחד מהמקרים האלה יצאנו על ידי הורדת הריבית", הוא אומר. "בהתחלה הממשלה התנהלה בגירעון כדי לעזור לנו להיחלץ, אבל אז הורידו את הריבית כדי לעזור לנו להתנהל עם החוב ולעזור לתמוך במחירי הנכסים. מה שקרה ב־2008 הוא שנגמר לנו מרחב התמרון להוריד את הריבית.

"כמו כל אחד אחר, אנחנו יכולים להניח הנחות שמתבררות לעתים כשגויות. אבל דבר אחד שכן הבנו במהלך התקופה הזו הוא שכל פעם שהכלכלה נכנסה למיתון היא נעשתה שברירית ופגיעה יותר מבחינה פיננסית. ב־2003, כשמחירי הדיור עלו שוב, היה מימון חוזר (refinance) ומוצרי משכנתאות חדשים שהיו יותר ספקולטיביים. הבנו שהולך להיות עוד מחזור עסקי אחד, וכשהכלכלה תיכנס שוב למשבר, סביר שלבנק המרכזי לא יהיה מרחב תמרון להורדת ריבית.

"החלטנו להקים קרן גידור - משהו שמעולם לא עשיתי לפני כן - עם כמה לקוחות, בני משפחה וחברים שמודעים למה שאני עושה. פתחנו בתחילת 2004 וסגרנו ב־2009 אחרי שהבנק המרכזי הוריד את הריבית פחות או יותר לאפס. התשואה היתה יכולה להיות טובה יותר אם היינו מבינים את התזמון של מכונת המשכנתאות וכמה זמן החוב הזה יחזיק מעמד. קרן הגידור היתה מבוססת באופן מוצהר על כך שידענו שהסיפור הזה הולך להסתיים מאוד רע".

מה אתה מצפה שיקרה בשנה הקרובה?

"החשש העיקרי שלנו הוא שאירופה קרובה מאוד למיתון נוסף, וזה יפעיל לחץ על המערכת הפיננסית וייצור סדרה חדשה של בעיות שם. בשווקים המתעוררים תהיה הידרדרות הדרגתית ויציבה. ככל שהזמן עובר ויש להם כושר ייצור עודף הם מתחילים להשקיע פחות.

"באופן כללי בעולם יש יותר מדי כושר ייצור, שנרכש במחיר גבוה מדי בהתייחס לביקוש הנוכחי. זה יוריד את היקפי ההשקעה, יוריד את מחירי הנכסים ובוודאי שיוריד את הרווחים. בשנת 2015 יש סיכוי של יותר מ־65% שהשווקים המתעוררים ייכנסו למיתון ויגררו יחד איתם את ארה"ב. יהיה לנו עוד מיתון, שיהיה קשה בעיקר באירופה ובחלק מהשווקים המתעוררים. הוא יהיה פחות קשה בארה"ב, אבל זו עדיין לא תמונה יפה. יש דרכים לצאת מזה, אבל אנחנו מאוד מודאגים מהמצב. גרמניה, אולי צרפת, מדינות צפון אירופה וגם סין יצטרכו להוציא כסף כדי לטפל בזה".

כך שאפשר להבין שאתה תומך בתמרוץ פיסקאלי.

"צריך להיות ספציפי לגבי הנסיבות. אנחנו לא רוצים לחמם את הכלכלה יותר מדי ושהמחירים יתחילו לעלות, כפי שכבר ראינו בכמה מקומות. בחלק מהמקומות בעולם, מחירי הנדל"ן והמניות עולים וקיים ספק אם יישארו למעלה. לדעתי, זה לא יכול להימשך בשנים הקרובות.

דיוויד לוי: סבא שלי לקח את אבא שלי ואחיו לשאנטי טאון שם הומלסים אספו קופסאות כדי ליצור מחסה, והרצה להם איזה בזבוז זה" צילום: בלומברג

דיוויד לוי: סבא שלי לקח את אבא שלי ואחיו לשאנטי טאון שם הומלסים אספו קופסאות כדי ליצור מחסה, והרצה להם איזה בזבוז זה" צילום: בלומברג

"כשהמאזנים גדלים, הם יוצרים שיבושים בכלכלה, וכששיבושים אלה נעשים גדולים מספיק, הכלכלה לא מתפקדת כמו שצריך וצריכה להתאים את עצמה. תהליך ההמתנה הזה עשוי להוביל לשפל גדול ולהתמוטטות מוחלטת של המערכת, או שהוא יכול להוביל למה שאנחנו קוראים 'מיתון מוכל' (מהמילה להכיל – י"ב), שבו עוברים כמה מחזורים עסקיים של פעילות כלכלית מוחלשת. אנשים מתמלאים תקווה, אבל אז היא מתנפצת והם נעשים יותר זהירים".

כל הדרכים מובילות למשפחה

לוי, כפי שהוא אומר, איננו מתנגד באופן גורף להתערבות ממשלתית בכלכלה. "התיאוריה המקובלת אומרת שאם תעזוב את הכלכלה לבד, תהיה לה נטייה לצמוח ואתה צריך לזוז מהדרך בזמן שהיא עושה זאת. אנחנו חושבים שיש תפקיד עצום לנושאים פיננסיים שאינם כלולים בניתוח הזה. יש נטייה חזקה לכלכלות לצמוח בצורה שיוצרת חוסר איזונים על פני תקופת זמן. כלכלה היא יותר כמו יצור חי מאשר מכונה. היא צומחת, היא מגיבה, היא משתנה, היא מתפתחת".

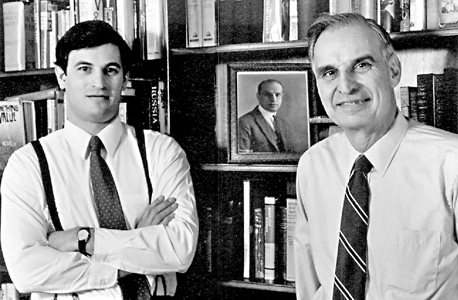

ג'יי לוי (מימין) ובנו דיוויד, ביניהם בתמונה ג'רום לוי

ג'יי לוי (מימין) ובנו דיוויד, ביניהם בתמונה ג'רום לוי

את הדברים האלה, באופן מפתיע, לא למד לוי מאביו בבית. הוא התחיל להיחשף לכלכלה רק בתיכון ובקולג'. "אבא שלי היה מאוד שקט מסביב לשולחן, וכשהוא דיבר, זה בדרך כלל לא היה על העבודה שלו. סבא שלי, לעומת זאת, דיבר על זה כל הזמן. הוא לקח את אבא שלי ואחיו לניו יורק, ושם הם הלכו לשאנטי טאון ליד נהר ההדסון. זו היתה שכונה של הומלסים שאספו כמה קופסאות קרטון או כל דבר אחר שיוכלו למצוא כדי ליצור איזה מחסה. הם רק ניסו לשרוד, וניו יורק בחורף זה לא משהו. סבא שלי היה מרצה להם כמה שזה לא אתי ואיזה בזבוז זה. זה היה נושא שיחה מרכזי בשולחן האוכל בערב ובכל מקום אחר.

"אבא שלי נמשך לתחום הזה הודות לאמונה שלו בחשיבות של העבודה של אבא שלו. המטרה העיקרית של סבא היתה למנוע אבטלה. אחרי מלחמת העולם השנייה הוא החליט להתחיל לפרסם דו"ח ("התחזית של לוי" - י"ב) כדרך לקבל קצת תשומת לב לרעיונות שלו. אבא שלי לא רצה שאני, אחי ואחותי נרגיש לחץ לבחור גם במסלול הזה. עבדתי במחקר שוק עבור משרדי פרסום כמה שנים, ואחרי זמן מה הבנתי שאני לא איפה שרציתי להיות. רציתי לנסות לעבוד קצת עם אבא שלי ומאז אני בתחום".

מה הערך בתחום של החיזוי הכלכלי כשאנחנו יודעים שיש כל כך הרבה משתנים שמשפיעים על מה שקורה ואי אפשר לכלול את כולם?

"אם מטרת החיזוי היא להגיד מה יהיו שיעורי צמיחת התמ"ג בארבעת הרבעים הקרובים, אני לא חושב שיש לזה הרבה שימוש. אם משהו ישתנה, זה יכול להיות שגוי. בעסק שלנו חשוב לנו ללכת עם התחזיות לטווח הכי רחוק שנוח לנו לחזות. לפעמים אנחנו נגיד ללקוח שיש שני תסריטים, או זה או זה, אבל הוא צריך להיות מוכן לשניהם. אנחנו נשים על זה עין ונקווה שזה יתבהר בנקודה מסוימת. לדוגמה, הרבה יותר קל לי להגיד שארה"ב תעבור עוד התכווצות של מאזנים בשנים הקרובות מלהגיד שהכלכלה תתכווץ בשנה הקרובה, אף שאני מעריך שלתסריט הזה יש הסתברות של 65%. מה שאני כן משוכנע בו לגמרי הוא שלא הולכת להיות האצה משמעותית וממושכת שתספוג את האינפלציה".

בדומה ליוון העתיקה

גם אם לרגע מתחלף הטון של לוי כשהוא נזכר שאין דבר שהוא לגמרי ודאי, מהר מאוד הוא חוזר לדבר ביטחון על השיטה. "אני רוחש כבוד לדברים שהפתיעו אותי, כיוון שבהחלט הופתעתי כמה פעמים. כשהקמתי את קרן הגידור, הימרתי על כל המוניטין שלי, על העסק שלי, על הכסף של הלקוחות הטובים ביותר שלי. יש דברים שאנחנו פשוט יודעים. אנחנו גם יודעים שהשווקים המתעוררים לא יכולים לעבור באופן חלק מצמיחה שניזונה מיצוא לצמיחה שניזונה מצריכה מקומית. השווקים המתעוררים תלויים יותר מדי בהתמשכות הפריחה ביצוא. לא רק שיש להם מאזני סחר חיוביים, אלא יש גם תמריצים עצומים מהשקעות בקיבולת יצוא.

לשווקים המתעוררים קשה לצמוח בגלל ההצלחה של עצמם. הם יכולים רק להשתלט על כמות מסוימת של נתח שוק לפני שלא יישאר עוד על מה להשתלט. המצב הזה ביחד עם ההאטה במדינות מפותחות הכניס את השווקים המתעוררים למצב שבו הם מתחילים לראות ריכוך של ההשקעות. יש להן יותר מדי קיבולת כלכלית, וזה אומר שאי אפשר לשלם את החובות שמימנו אותה כפי שתכננו. השורה התחתונה היא שזוהי לא בעיה בטווח המיידי, אבל בעוד כעשור זו הולכת להיות תקופה מאוד קשה לכלכלה הגלובלית".

יש משהו יהודי בנטייה של המשפחה שלך לפקפק במיינסטרים ולהציע גישה אלטרנטיבית?

"מי יודע, כולנו תוצרים של החוויה שלנו. סבא שלי נולד בעיירה קטנה שנקראת הונסדייל בפנסילבניה, שהיתה עיר של תעלות. הוא היה בן 10 כשהמשפחה שלו עברה לעיר. זה לא סיפור של הגירה. אני יודע שהוא גודל בסביבה מאוד אורתודוקסית ובאיזושהי נקודה הוא נעשה רפורמי. היהדות היתה מאוד חשובה לו. אפילו שזה היה מרחק של שעה נסיעה, הלכנו בהרבה ימי שישי לארוחת שבת אצלו. אצל רוב המשפחות יש איכויות שבהן הן בולטות ובמשפחה שלי יש הפקפוק האינטלקטואלי, כמו בדיונים התלמודיים. זה קיים כמובן גם בתרבויות אחרות, כמו למשל ביוון העתיקה. ביוון של היום אין את זה כל כך".