סוף עידן התירוצים

שנים שיננו לנו את המנטרה כאילו התועלת מההכנסות במסים שצומחת לישראל עולה על ההטבות שהמדינה נותנת לחברות הענק שלה. לא פלא שפקידי האוצר ניסו להסתיר את הדו"ח שמשך להם את השטיח מתחת לתירוצים

הטבות המס שמקבלות ארבע החברות הגדולות בישראל גבוהות פי ארבעה מהמס שאותן חברות שילמו למדינה.

עכשיו צריך לקרוא את זה שוב, רק הפוך, כדי להאמין: המס ששילמו טבע, כיל, אינטל וצ'ק פוינט למדינה, כולל תשלומי מס הכנסה של עובדיהן, הסתכם ברבע בלבד מהטבות המס שהן קיבלו. תוסיפו לנתון הזה את מה שקרה מאז 2010, השנה שבה לראשונה עקפו ההטבות את ההכנסות ממסים, תוסיפו לזה גם הטבות מס של מיליארדי שקלים על הרווחים הכלואים של טבע (40 מיליארד שקל), של צ'ק פוינט (3.7 מיליארד שקל) או של כיל (כמעט 6 מיליארד שקל) ותקבלו מציאות מעוותת. מציאות שבה יש ארבע מרוויחות בלבד והרבה מאוד מפסידים. לכן לא ממש מפתיע שמשרד האוצר, בעיקר תחת ההנהגה הקודמת וערב הבחירות, ניסה להסתיר את הדו"ח שנחשף היום לראשונה ב"כלכליסט". לא ממש מפתיע, אבל מאוד מטריד.

ניסיון להדוף את הביקורת

הנתון הזה משמעותי במיוחד כי הוא מושך את השטיח מתחת לצידוק הכלכלי, או אם תרצו המוסרי, של אדריכלי הטבות המס לדורותיהם - פקידי האוצר והתמ"ת - ושל החברות עצמן, והוא שומט את הצידוק למנטרה שחזרו ושיננו לנו כאילו התועלת מההכנסות ממסים שצומחת למדינת ישראל עולה על ההטבות שהיא נותנת. דו"ח מינהל הכנסות המדינה הוא ההוכחה החותכת שההפך הוא הנכון.

אחרונה להשתמש בטיעון הזה היתה ענקית התרופות טבע, ששילמה בישראל מס של 0.3% בלבד מרווחיה ב־2012. מדובר בשיעורים נמוכים במיוחד שנבעו מהפרשות חד־פעמיות. אלא שגם בשנים עברו שילמה טבע שיעורי מס נמוכים (3.7% ב־2011 למשל), נמוכים מאוד ביחס למס החברות שנקבע בחוק על 25%. במקביל, טבע היא גם שיאנית הרווחים הכלואים ואם תבחר לשחררם, היא תזכה להטבת מס נוספת של 3.7 מיליארד שקל לפחות.

מנכ"ל טבע ג'רמי לוין. שילמו 0.3% מס ב-2012 צילום: סיון פרג'

מנכ"ל טבע ג'רמי לוין. שילמו 0.3% מס ב-2012 צילום: סיון פרג'

טבע מצדה ניסתה להדוף את הביקורת על שיעורי המס הנמוכים, ובהודעה שפרסם המנכ"ל ג'רמי לוין בפברואר האחרון הוא הסביר כי פעילותה בישראל מייצרת למדינה הכנסות מס בגובה של 3 מיליארד שקל לשנה במישרין ובעקיפין, מהן 300 מיליון שקל מס הכנסה שמשלמים 7,000 עובדיה. אלא שכעת מתברר שכאשר מציבים את הכנסות המס בקו אחד עם הטבות המס ומעמידים את כל זה לבחינה של גוף ממשלתי, המציאות משתקפת קצת אחרת - הטבות המס של טבע עולות בהרבה על ההכנסות ממנה. אפשר אמנם להתווכח מהי תרומה ישירה ומה מחשבים כתרומה עקיפה, אבל לפחות מבחינת מיסוי, בעסקה עם טבע יוצאת המדינה כשידה על התחתונה.

מס החברות בישראל נמוך

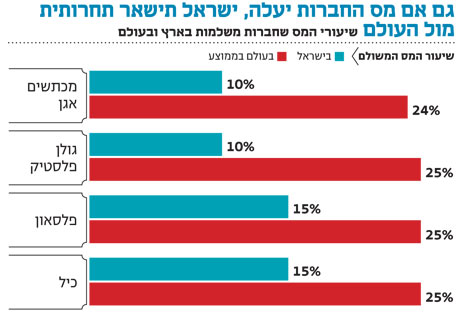

טיעון נפוץ נוסף שבו משתמשים כדי להכשיר את הטבות המס מתייחס לחשש מפני פגיעה בכושר התחרותיות של ישראל ביחס לעולם, אם יילקחו ההטבות. אלא שבדיקה שערכנו ב"כלכליסט" בשבועות האחרונים מגלה שגם בטיעון הזה אין ממש, מכיוון שקיימים פערי מיסוי אדירים בין שיעורי המס בישראל לבין אלה שמשלמות חברות בחו"ל - לטובת ישראל. כך למשל, מכתשים אגן משלמת מס ממוצע של 24% בעולם ורק 10% בישראל, פלסאון משלמת 25% בעולם ורק 15% בממוצע בישראל, וגולן פלסטיק משלמת 25% בדנמרק ורק 10% בישראל. כל עוד המצב הזה נמשך, אין שום סיבה שלא להעלות את שיעורי המס בישראל - היא עדיין תיוותר תחרותית מול העולם.

למעשה, דו"ח מינהל הכנסות המדינה סותר בזו אחר זו את כל הנחות המוצא ששימשו לצורך הטבות הענק לחברות הגדולות בישראל. הטבות המס לא רק שעלו על ההכנסות ממס, אלא גם לא עודדו בצורה משמעותית יצירת תעשייה בפריפריה, ורוב החברות שנהנו מהטבות המס (53%) הן חברות ממרכז הארץ. מה שההטבות הצליחו ליצור בעיקר זו שכבה עשירה, מאיון - ארבע חברות שנהנות מ־70% מההטבות שמחלקת המדינה, בשעה שיתר 99% החברות מסתפקות ב־30% בלבד.

לפני כשנתיים הוחמר החוק לעידוד השקעות הון שבגינו ניתנות מרבית ההטבות הללו. מכיוון שרוב החברות עוברות לחוק החדש בהדרגה, עדיין לא קיימים נתונים ביחס למשמעות הכספית של התיקון לחוק, אלא שכבר עכשיו ברור שהוא לא יצר מהפכה שצמצמה משמעותית את הפערים בין החברות ה"עשירות" לכל היתר, אלא פשוט חילק קצת אחרת את ההטבות, תוך שמירת ההעדפה לחברות הענק. גם החוק המתוקן דורש עדכון וחשיבה מחודשת במקביל להעלאת שיעורי מס החברות עצמו, כדי שלא ייווצר מצב שעסקים קטנים ובינוניים מופלים משמעותית בתשלום המסים שלהם ביחס לחברות הגדולות.

ימים אלה של הכנת תקציב הם הזדמנות מצוינת לחשוב מחדש על הטבות המס. ישראל היא אמנם אי כלכלי מרוחק ומבודד גיאו־פוליטית, אבל היא עדיין אחת המדינות שיותר משתלם לקיים בה פעילות תעשייתית. גם בגלל ההון האנושי והידע הטכנולוגי שמרוכז בה, וגם בגלל הטבות מס מהמדינה, שעולות בהרבה על אלו הניתנות במדינות אחרות. הפעילות בישראל משתלמת, והיא תמשיך להשתלם גם אם שיעורי מס יעלו בעוד אחוז או שניים, וגם אם ההטבות שניתנות בחוק לעידוד השקעות הון יקוצצו.