בדיקת כלכליסט

הישראליות עיצבנו את השוויצרים, וביטוחי הרכב עלולים להתייקר

מבטחי המשנה של חברות הביטוח הקטנות ספגו ב־2017 הפסדי עתק - יותר מחצי מיליארד שקל - על תיקי ביטוח שנמכרו להם כדי לפזר סיכונים. ההפסדים הכבדים שגררו התיקים, בעיקר של איילון ושלמה, עשויים לייקר את הפרמיות לכולם

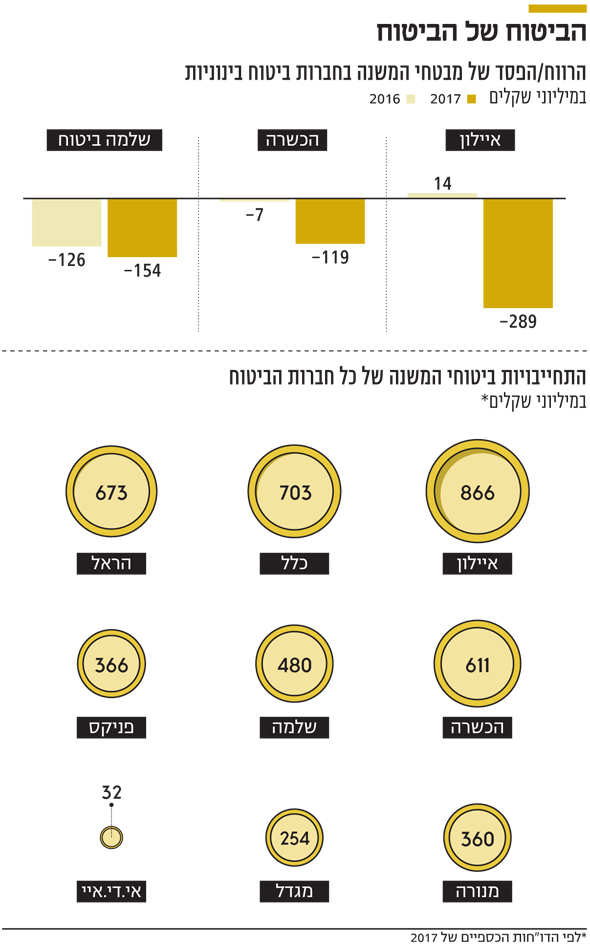

בענף הביטוח מסתובב בחודשים האחרונים מחקר שהכינה פירמת רואי החשבון ארנסט אנד יאנג (E&Y), המנתח את רווחי חברות הביטוח בתחום הביטוח הכללי ב־2017. המחקר חושף הפסדי עתק שספגו דווקא מבטחי המשנה של חברות הביטוח הקטנות בענף מבחינת נתח שוק. מבטחי המשנה הזרים הפסידו יותר מחצי מיליארד שקל על תיקי ביטוח שרכשו משלוש חברות הביטוח — איילון, הכשרה ושלמה ביטוח — ב־2017.

- Dell רוכשת את מניות VMware וחוזרת לבורסה

- וול סטריט ננעלה בירוק; רשתות הפארמה צנחו

- הבורסה בת"א תבצע הערכת שווי למדינת ישראל

לכאורה, זה לא צריך לעניין את חברות הביטוח אם מבטחי המשנה הזרים סופגים הפסדים. אלא שמדובר בהפסד חריג, שעלול להכעיס את מבטחי המשנה ולגרום להם לתמחר את העסקאות העתידיות מול חברות הביטוח בהתאם. הדבר עלול להגדיל את העלויות לחברות הביטוח הקטנות, שעשויות לגלגל את הייקור על המבוטחים - בעיקר בביטוחי רכב חובה וחבויות. תמחור עלות רכישת הסיכון על ידי מבטח המשנה הוא פרטני לפי חברה, כך שהפסדים שסופג מבטח משנה בחברת ביטוח מסוימת לא אמורים להיות מתומחרים לביטוח משנה שהוא עושה בחברה אחרת.

מימין אורי אומיד שמעון מירון ואריק יוגב צילום: אוראל כהן

מימין אורי אומיד שמעון מירון ואריק יוגב צילום: אוראל כהן

חברות הביטוח הפכו את מבטחי המשנה לשותפיהן

חברות הביטוח נוהגות לחלוק עם מבטחי משנה את הסיכונים מתוך ידיעה שלא יוכלו לספוג אותם אם יתממשו. יש שתי שיטות שבהן מתבצעת החלוקה עם מבטחי משנה, לרוב חברות ביטוח ענקיות הפועלות בחו"ל, בהובלת Munich Re ו־Swis Re. השיטה הראשונה היא להפוך לשותפות בפרמיות של לקוחות שרק גויסו, כך שחברת הביטוח מעבירה נתח מהפרמיות למבטח המשנה, וזה בתמורה נושא בחלק היחסי של תשלום התביעות העתידי.

לחברת ביטוחי המשנה מדובר בעסק משתלם – החברה הישראלית מביאה את הלקוחות וחוסכת הוצאות גיוס ושיווק, וכך על אותה מכסת הוצאות, מגדיל מבטח המשנה את נפח הפעילות. השיטה השנייה של חלוקה בסיכון עם מבטחי משנה היא ביחס לתיקי ביטוח משנים קודמות, שבהן כבר ידוע היקף התביעות.

עסקאות אלה מתבצעות כדי לשחרר לחברת הביטוח הון שהיא נדרשת לרתק בצד, כדי להבטיח עמידה בתשלום התביעות. עסקאות אלה נהפכו לרווחות בשנים האחרונות, על רקע הצורך בחיזוק ההון העצמי של חברות הביטוח, בין היתר בגלל סביבת הריבית הנמוכה והחמרת דרישות הרגולציה. במצב זה מבטח המשנה מקבל הערכה אקטוארית (על בסיס היסטורית התביעות) של גובה התביעות, שאותה מבצע האקטואר של חברת הביטוח.

בדיקת "כלכליסט" מעלה כי החברה שהעבירה הכי הרבה מעסקיה למבטחי משנה נכון לסוף 2017 היתה איילון, מהמובילות בתחום ביטוחי החבויות, שביצעה עסקאות למכירת תיקים ישנים בשנים האחרונות. אחריה נמצאת כלל ביטוח עם 703 מיליון שקל פרמיות שהעבירה למבטחי משנה, במקום השלישי הראל עם 673 מיליון שקל ורביעית הכשרה עם 611 מיליון שקל.

הדו"ח של E&Y חושף שב־2017 ספגו מבטחי המשנה של איילון, הכשרה ושלמה ביטוח הפסד של 562 מיליון שקל, שמקורו בעיקר בהפסדים בתיקי ביטוח רכב חובה ובביטוחי חבויות (חבות מעבידים, צד ג', אחריות מוצר, אחריות מקצועית וביטוח דירקטורים). מדובר בביטוחים המוגדרים בעלי זנב ארוך - נדרש זמן רב יחסית לברר את התביעה ולשלם אותה. לכן החברות לא יכולות להכיר מיד ברווח מהביטוח, אלא לשמור בצד את הכספים שנגבו לתקופה של שנה, ורק אז יוכלו להכיר ברווחים (בעבר הדרישה היתה לשחרר את הרווח רק אחרי ארבע שנים). מדי שנה נדרש האקטואר של חברת הביטוח לבצע הערכה מחודשת של גובה תשלום התביעות הצפוי.

הפסד של 119 מיליון שקל למבטחי המשנה ב־2017

חברות הביטוח לא מבצעות בספרים הפרדה בין התיק החדש שנמכר לתיק הישן. כך, למשל, לא ברור עד כמה הערכת התביעות המקורית על מכירת התיק הישן שניתנה למבטחי המשנה, היתה אופטימית מדי לעומת הערכת התביעות העדכנית - דבר שבוודאי עלול להרגיז את מבטחי המשנה. אם מסתכלים על 2017, גם אז יצרו שלוש חברות הביטוח הקטנות הפסד למבטחי המשנה, בהיקף כולל של 119 מיליון שקל. זה הפסד נמוך יותר, אך במצטבר מדובר בהפסד מהותי.

לדוגמה, דו"חות איילון חושפים כי מתוך פרמיות שנתיות שגבתה החברה מהמבוטחים ב־2017, בהיקף של 3 מיליארד שקל, כמיליארד שקל הועברו למבטחי משנה - כשליש מהמחזור. מה היה קורה לו הביטוחים האלה לא היו נמכרים למבטחי המשנה, אלא נשארים בידי חברות הביטוח הישראליות? הפסד שכזה היה מוחק להן חלק מהותי מההון העצמי ומסכן את יציבותן. בתגובה, טוענים בחברות האלה כי מלכתחילה הן לא היו נושאות בכל הסיכון בעצמן, ולכן מדובר בשאלה תיאורטית בלבד.

מהכשרה ביטוח, המנוהלת על ידי שמעון מירון, נמסר: "הרווח מעסקאות ביטוח המשנה בא לידי ביטוי בטווח זמן ארוך מאוד. יציבות החברה אינה קשורה לטיב העסקאות עם מבטחי המשנה. הניסיון לכרוך בין השניים לא מדבר עם המציאות הביטוחית. האיתנות הפיננסית של הכשרה נמדדת על פי ההון העצמי שלה, שעומד על כ־800 מיליון שקל, ועל פי פרמטרים שקבע הרגולטור, שבהם עומדת החברה מעל ומעבר".

מאיילון, שמנוהלת על ידי אריק יוגב, נמסר: "איילון היא חברה מוטת ביטוח עסקים גדולים וקולקטיביים. במהותם הם עתירי ביטוח משנה, כמו קבלנים, עיריות, עסקים גדולים, תאונות אישיות ואחריות מקצועית. לפיכך, איילון מקפידה על חלוקת הסיכון עם מבטחי משנה מתמחים מהגדולים בעולם. כך, למעשה, כנגד פיזור נמוך יותר (יחסית) של עסקים היא נוקטת אסטרטגיה של פיזור גדול יותר של הסיכון מול מבטחי משנה. ההפסדים של מבטחי המשנה נובעים בעיקר מעתודות המגלמות בחובן חישובים אקטואריים הכוללים סטיות תקן, יישום נוהל חשבונאי מרבי ומרווחים שמרניים ביותר, שגם הם אינם אבסולוטיים ומתעדכנים מעת לעת. הנתונים לא משקפים בהכרח את התשלום שיהיה על מבטחי המשנה לשלם בפועל, אלא את הסכום המרבי, וגם זאת לא בשנה אחת. ביטוח נועד לכיסוי ושיפוי קטסטרופות, וביטוח משנה נוצר בדיוק כדי לפזר את הסיכונים האלה בין גורמים מבטחים שונים, המתמחים בכך".

משלמה ביטוח, שאותה מנהל אורי אומיד, נמסר: "התוצאות במסמך מבוססות על מודל אקטוארי המחייב שמרנות יתר בהערכות הרזרבה לענף ביטוח החובה. לכאורה, נדמה שהכותרת שלפיה חברות הביטוח בישראל גורמות להפסד למבטחי המשנה היא בעייתית. ישנה דרישה, שהולכת וגוברת כל שנה, להצטרף כמבטחי משנה לתיק הביטוח בישראל. יש בהחלט עיוות בהצגת המספרים, ואכן לפי ניסיונם של מבטחי המשנה הערכות הרזרבה הראשוניות מתקרבות לשיעור מציאותי לאורך השנים".