בלעדי לכלכליסט

המתווה לרכישת בזק נחשף: סיידוף יציע תספורת של עד 500 מיליון שקל

איש העסקים מעוניין לרכוש את קבוצת יורוקום של שאול אלוביץ', שבאמצעותה הוא שולט בבזק. בשלב זה קיימים פערים בין הצדדים, אולם בבנקים נוטים להעדיף עסקה עם סיידוף על פני מכירת יורוקום בחלקים לגורמים שונים

התספורת לבנקים במתווה ההסכם למכירת השליטה בבזק לאיש העסקים נתי סיידוף תגיע עד ל־500 מיליון שקל, כך נודע ל"כלכליסט".

- ביהמ"ש מינה את נציגי הבנקים הנושים למשקיפים ביורוקום

- השופט אורנשטיין לבנקים: "אם אתם רוצים הסדר ביורוקום תמחקו את הבקשה לפירוק"

- מתווה סיידוף-יורוקום לא שינה את דעתם: מדוע הבנקים מתעקשים על ביהמ"ש?

בעת זו ישנם פערים בין הבנקים דיסקונט, הפועלים והבינלאומי - נושיו הגדולים ביותר של בעל השליטה בבזק שאול אלוביץ' - לבין סיידוף. בשבוע הקרוב ינסו הצדדים להגיע להסכמות. עוד נודע כי סיידוף מוכן לבצע את העסקה תחת הסיכון שלא יקבל היתר שליטה בבזק. השירותים שבזק מספקת מוגדרים כשירות חיוני למדינת ישראל ולכן נדרש אישור מיוחד כדי להחזיק בשליטה בחברה.

כפי שנחשף ב"כלכליסט", סיידוף ואלוביץ' הגיעו ביום ראשון השבוע להסכמות למכירת הבעלות על יורוקום, קבוצת החברות שבאמצעותן שולט אלוביץ' בין היתר בבזק.

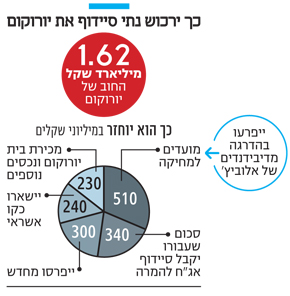

ליורוקום יש חוב של 1.6 מיליארד שקל לכמה גורמים - 971 מיליון שקל מתוכם לבנקים. במסגרת העסקה, סיידוף יזרים 340 מיליון שקל ליורוקום, שתמורתם לא יקבל מניות אלא אג"ח להמרה, ל־%80‑90% ממניות יורוקום. אם סיידוף לא יקבל היתר מהמדינה לשליטה בבזק, הוא יוכל לבחור בין החזר החוב מצד יורוקום לבין המרת האג"ח למניות ומכירתן.

300 מיליון שקל נוספים מהחובות ייפרסו על פני ארבע שנות פירעון ו־240 מיליון שקל יישארו כקו אשראי לחברות התפעוליות של יורוקום תקשורת, במטרה להפחתת היקף האשראי עם הזמן באמצעות הגדלת ההון העצמי של החברות ובאמצעות משיכת דיבידנדים.

בנוסף, ניתן למכור את בית יורוקום תמורת כ־80 מיליון שקל וכן נכסים נוספים של הקבוצה שאינם משועבדים בהיקף של כ־150 מיליון שקל (הכוללים השקעה של סיידוף בהיקף 40 מיליון שקל בחברות התפעוליות של יורוקום).

נתח נוסף של כ־510 מיליון שקל מהחוב לא ייפרע בשלב הראשון וייתכן שיימחק. במתווה ההסכם, אלוביץ' ימשיך להחזיק ב־10%‑20% ממניות יורוקום. עבור מניות אלה אמור אלוביץ' לקבל חלק יחסי מדיבידנדים שיחלקו החברות בקבוצה. כל דיבידנד שיגיע אל אלוביץ' יועבר לפירעון חלק זה של החובות. לא ברור אם במצבן של החברות ניתן יהיה למשוך מהן דיבידנדים.

נתי סיידוף. שוהה בחו"ל ולא צפוי להגיע עד שיסוכם מתווה עם הבנקים צילום: אוראל כהן

נתי סיידוף. שוהה בחו"ל ולא צפוי להגיע עד שיסוכם מתווה עם הבנקים צילום: אוראל כהן

מו"מ בשלט רחוק

סיידוף עצמו לא נמצא בארץ. מי שמנהל את המגעים מטעמו הם מנהל העסקים שלו תמיר כהן והיועץ הכלכלי אייל ידווב. ככל הידוע, סיידוף לא מתכוון להגיע לישראל לפני שיסוכם מתווה עסקה סופי שיהיה מקובל על הבנקים. כהן, ומנכ"ל גיזה זינגר אבן יריב פילוסוף, המייצג את יורוקום במשא ומתן, ואורי אלוביץ' נפגשו ביום ראשון עם נציגי הבנקים. בפגישות, שהתנהלו בנפרד עם נציגי כל בנק, הציגו השניים את מתווה העסקה. "אנחנו רציניים ורוצים לגמור עסקה במהירות. יש לנו הכלים לכך", אמר כהן לנציגי בנקים. "הכסף מוכן מעסקת אפריקה ישראל ואין הרבה גופים שיוכלו לבצע עסקה טובה במהירות כמונו".

כל הבנקים ביקשו לבחון את ההצעה, אולם הבהירו אתמול לכהן ולאלוביץ' כי היא אינה מספקת. נציגי הבנקים אמרו כי יביאו אותה לאישור בפני הוועדות השונות לאחר שתשופר.

היום ומחר אמורות להתקיים פגישות נוספות בין נציגי סיידוף ואלוביץ' לבין הבנקים כדי לנסות לקדם את המתווה.

בעל השליטה בבזק שאול אלוביץ'. הדיבידנדים שיקבל ישמשו לפירעון החוב

בעל השליטה בבזק שאול אלוביץ'. הדיבידנדים שיקבל ישמשו לפירעון החוב

בבנקים מתלבטים אם לנסות למכור את יורוקום בחלקים לגורמים שונים או כחבילה אחת לסיידוף. כרגע, הם נוטים למצות את האפשרויות מול סיידוף, גם אם מכירה בחלקים עשויה להניב תמורה גדולה יותר.

מצב דומה היה במכירת אפריקה ישראל, שסיידוף היה אחד המועמדים לרכישתה. החברה נמכרה בסוף על ידי מחזיקי האג"ח בנתח אחד למוטי בן משה ולחברות בשליטתו.

אתמול החלו הבנקים לקבל פניות מאנשי עסקים וגופים נוספים המעוניינים לרכוש את השליטה בבזק, אולם אף אחד מהם לא הגיש הצעה מגובשת.

חשיפת המשא ומתן שלשום באתר "כלכליסט" בשעת ערב תפסה את כל הצדדים לא מוכנים והביאה לקונפליקטים ביניהם. אנשיו של סיידוף סיפרו כבר שלשום לאנשי הנציגות של אפריקה ישראל כי הם יורדים מרכישת החברה כדי לנסות להתמודד על רכישת בזק.

אנשיו של סיידוף, כך נודע ל"כלכליסט", קיימו פגישה ראשונה בעניין בזק עם נציגי הבנקים כבר לפני כארבעה חודשים, אלא שאז אלוביץ' עדיין לא היה בשל למכירה.

סיידוף יצטרך לקיים מו"מ נפרד מול קונסורציום המממנים של חברת יורוקום נדל"ן, שלה חוב של 250 מיליון שקל. שם צפוי לסיידוף מו"מ קל יותר, שכן למלווים יש שעבודים על מניות השליטה בחלל תקשורת ועל פרויקט מידטאון.

הפירוק ימתין

אתמול דן בית המשפט המחוזי בתל אביב בבקשת הפירוק שהגישו הבנקים נגד יורוקום. הבנקים הגישו בקשה למינוי בעל תפקיד לחברה, לאחר שלא הצליחו להגיע ביניהם להסכמה לגבי המתווה של סיידוף, אף שבהפועלים ובדיסקונט סבורים שמדובר בגדול בעסקה חיובית. בנוסף, הבנקים מבקשים להוציא צו פירוק ליורוקום.

נשיא בית המשפט השופט איתן אורנשטיין מינה את עורכי הדין פנחס רובין, אמנון לורך ואורי גאון המייצגים את הבנקים כמשקיפים ביורוקום.

במסגרת זו, הם יוכלו לקבל מהחברה כל סוג של מידע, לרבות דו"חות כספיים ונתונים הנוגעים לפעילותה, לנכסיה ולזכויות יורוקום בחברות־הבנות.

עוד מוסמכים המשקיפים להשתתף בישיבות דירקטוריון והנהלה, לשקול ביצוע פעולות דחופות ולהמליץ עליהן בפני בעלי התפקיד המוסמכים של החברה.

עורכי הדין אמורים להיכנס לתפקיד ביום רביעי הבא. בשבוע הקרוב הם יימנעו מנקיטת חלק פעיל בניהול החברה ויאפשרו לאלוביץ' ולבנקים לסיים את העסקה עם סיידוף. אם העסקה תתפוצץ, יחלו השלושה לקבל לידיהם את הנתונים הכספיים של החברות בקבוצה, בעיקר הפרטיות, ולבחון את קידום מכירתן.

"מהחומר שבפני עולה שהחברה אינה עומדת בהתחייבויות כלפי נושיה ובהיקף ניכר ומשכך קיימת עילה לכאורה של חדלות פירעון, מינוי משקיף יפיג את החשש של נושים מפני ביצוע פעולות בלתי הפיכות בחברה".

לפי אורנשטיין, מינוי משקיף הוא צעד פחות דרסטי מפעולות נוספות שעליהן בית המשפט יכול להורות, כמו מינוי מפרק. "יש בסעד האמור כדי להפיג את החשש של נושים מפני פעולות בלתי הפיכות שעלולות לגרום נזק ניכר לנושים", כתב השופט, שציין כי באמצעות משקיף ניתן להבטיח "התנהלות תקינה של חברה", ובייחוד כשמדובר במבנה תאגידי בעייתי, שמורכב מפירמידת חברות אחזקה.

"מכתבי הטענות ומדברי הצדדים עולה שהחברה צברה חובות ניכרים העולים על מיליארד שקל", כתב אורנשטיין. "רוב החובות הינו לבנקים המבקשים וזאת בצד חובות לא מבוטלים לנושים נוספים... עוד עולה שהחברה אינה עומדת בהתחייבויות כלפי נושיה ובהיקף ניכר ומשכך קיימת עילה לכאורה של חדלות פירעון".