בלעדי לכלכליסט

חשש שמנהלי מרקסטון הפרו את הסכם התחייבויות ההשקעה

כלל ביטוח ומשקיעים נוספים חוששים שמנהלי הקרן חרגו מסכומי ההתחייבות שהסכם ההשקעה מתיר להם לקחת על עצמם, מה שעשוי לשמש כעילה לתביעה אישית נגדם. נבחנת אפשרות משפטית למנות נציגות שתדאג למשקיעים מול ההנהלה

הגופים המוסדיים הישראליים המושקעים בקרן מרקסטון נזכרים להתעורר ולהיערך למהלך לצורך הגנה על זכויותיהם. חלק מהמשקיעים בהובלת כלל ביטוח רוצים כעת לבדוק האם השותף הכללי - חברת ניהול הקרן, שבבעלות רון לובש - לא חרג מסכומי ההתחייבויות שהסכם ההשקעה מתיר לו לקחת על עצמו.

- אחרי סטימצקי: מרקסטון עלולה לאבד גם את אחזקתה בנילית

- מרקסטון מנסה שוב לעניין את אייפקס בחלקה בפסגות

- לובש מנסה לגייס הלוואה של כ־100 מיליון דולר למרקסטון

על פי הסכם השותפות, שהגיע לידי "כלכליסט", לשותף הכללי מותר ללוות כסף מהשותפים רק לצורך תשלום הוצאות סבירות שלה, או כדי להבטיח מימון זמני לטווח הנחוץ להשלים רכישת השקעות. בנוסף, מותר לו לערוב להלוואות שיינתנו לחברות שבהן השותפות רכשה השקעות, אולם הן לא יכולות לעלות על 10% מסך התחייבויות ההשקעה של השותפים - שעומדות על פי הערכות על כ־800 מיליון דולר. הגופים המוסדיים הישראליים שקטו על השמרים ביחס למצבה של מרקסטון גם לאחר פרשת השוחד שהתפוצצה ב־2009 והסתמכו על הערכות השווי האופטימיות שסיפקה להם הקרן בדו"חות התקופתיים.

משקיעים עירניים יכלו להתעורר, לחשוד ולדרוש מידע כבר לפני שנה, כשהקרן החליטה לפתע לאחד את ההשקעה בסטימצקי עם זו של מגנוליה באופן שהקשה להבין את מצב ההשקעה בסטימצקי. הם גם יכלו לתהות בפברואר האחרון מדוע הקרן לא עמדה בתשלום הריבית למחזיקי האג"ח של אמפיק, החברה שדרכה מחזיקה מרקסטון ב־23% ממניות בית ההשקעות פסגות. רק כעת, כשמצבה העגום של הקרן צף על פני השטח בכלי התקשורת, הם נזכרים לפשפש בהסכם ההשקעה.

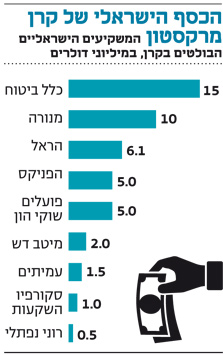

כלל ביטוח, הגוף המוסדי הישראלי עם ההשקעה הגדולה ביותר בקרן - התחייבות של 15 מיליון דולר שממנה הושקע בפועל סכום של כ־13 מיליון דולר, רובם המכריע מכספי עמיתים - פנתה לגוף מוסדי אחד לפחות מבין המשקיעים בקרן, שכוללים את כל חברות הביטוח הגדולות (למעט מגדל) וכן את קרן הפנסיה הוותיקה עמיתים, במטרה לבחון אפשרות לשיתוף פעולה ומינוי סוג של "נאמן" שידאג לזכויות המשקיעים.

בשלב זה בוחנים בכלל את הסכם השותפות של הקרן והאם הוא מאפשר חבירה של משקיעים והקמת מעין "נציגות" שתפעל מול השותף הכללי. בנוסף, בוחנים בכלל האם ההלוואות שלקחה הקרן והשעבודים שהעניקה ללווים - שכוללים גם שעבודים של החזקות צולבות - הם חוקיים לפי הסכם השותפות.

גופים מוסדיים ישראליים התחייבו להשקיע בקרן מרקסטון כ־100 מיליון דולר מתוך התחייבות השקעה כוללת של כ־800 מיליון דולר, שהגיעה ברובה מקרנות פנסיה אמריקאיות. מרקסטון השקיעה בפועל עד כה כ־85% מהסכום שאליו התחייבו המשקיעים - כ־680 מיליון דולר - שכמעט את כולו (657 מיליון דולר) השקיעה בחברות הפורטפוליו שלה. מתוך סכום זה החזירה הקרן עד כה למשקיעים כמחצית מהסכום שהושקע - 310.6 מיליון דולר - שהגיע ברובו ממימוש ההשקעות בחברות נטפים, דפי זהב וזרעים גדרה.

משקיעות ישראליות בולטות נוספות בקרן הן מנורה עם התחייבות השקעה של 10 מיליון דולר והפניקס עם התחייבות השקעה של 5 מיליון דולר. ל"כלכליסט" נודע כי בין המשקיעים הפרטיים בקרן נמנה גם רוני נפתלי, לשעבר בעל השליטה במי עדן והיום שותף בחברת המרכזים המסחריים ביג. נפתלי השקיע באופן אישי חצי מיליון דולר בקרן. משקיעות נוספות הן חברת ההשקעות סקורפיו של בני שטיינמץ - מיליון דולר, פועלים שוקי הון - 5 מיליון דולר, דלק השקעות - 2.5 מיליון דולר וכן יוסי פינסון שהיה שותף בקבוצת גאון - חצי מיליון דולר.

השותפות של איי קיימן

קרן מרקסטון מאגדת ארבע שותפויות השקעה מוגבלת בחברות, ששלוש מהן רשומות בישראל ואחת באיי קיימן - בה מרוכזות רוב ההתחייבויות הכספיות של המשקיעים האמריקאיים. שותפות מוגבלת היא מבנה משפטי שמטרתו לאגד משקיעים שונים שלהם מטרה משותפת - גריפת רווחים. בישראל שותפויות כפופות לרגולציה של רשם השותפויות שבמשרד המשפטים, ויכולות להתפרק אצלו מרצון בסוף תקופת חיי השותפות שהוגדרה מראש, או אם אחד השותפים מבקש לפרק אותה בעילות שנקבעו בהסכם השותפות. את שותפות מרקסטון מנהל השותף הכללי - חברת ניהול שנמצאת בבעלות שווה של רון לובש ואמיר קס שנפטר, ולה יש הסכם ניהול עם מרקסטון, לפיו היא מושכת דמי ניהול שנתיים של 2% מסך הנכסים בתקופת ההשקעה, ו־0.75% לאחר מכן.

הסכם ההשקעה בשותפות המוגבלת מגדיר את מעמד המשקיעים: הם מתחייבים להזרים כסף בהיקף קבוע מראש כשהקרן "תקרא לו", ואי עמידה בהתחייבות מדללת את הזכויות שלהם ברווחי השותפות.

לשעבר בעל השליטה במי עדן, רוני נפתלי צילום: עמית שעל

לשעבר בעל השליטה במי עדן, רוני נפתלי צילום: עמית שעל

למשקיעים אין זכויות ניהול ושינוי השקעה, שנמצאות בידי השותף הכללי, והם אינם ערבים להתחייבות של כלל השותפות. במקרים של אי סדרים כספיים או השקעות בניגוד להסכם ההשקעה של השותפות או רשלנות, הם יכולים לתבוע אישית את בעלי המניות בשותף הכללי. במרקסטון זה כבר קרה בעבר, כאשר שותפם של לובש וקס לשעבר, אליוט ברודי שהורשע בתשלום שוחד לבכירים בעיריית ניו יורק, שילם למשקיעים פיצויים בשווי 14 מיליון דולר בעקבות הפרשה.

המבנה המשפטי הזה קובע בעצם שהמשקיעים הם שותפים ולא נושים. על כן כל התחייבות כספית שהם נותנים לשותפות, אינה מגובה בתמורה בשעבוד או במניות כמו במקרה של חברה פרטית שלווה מבנקים, או חברה ציבורית שמנפיקה אג"ח לציבור. מכאן שבניגוד לחברה רגילה, אין להם עילת פירוק של חוב כלפיהם. אם ההשקעה כשלה - נמחק הכסף.

בעל השליטה בסקורפיו, בני שטיינמץ

בעל השליטה בסקורפיו, בני שטיינמץ

הכוח לפרק את הקרן

הסכם השותפות של הקרן שהגיע לידי "כלכליסט" מוכיח שכבר עכשיו היא מפרה את חובת שיגור הדו"חות השנתיים לידי המשקיעים. לפי סעיף 14.2 להסכם, על מנהלי הקרן להעביר את הדו"חות הכספיים השנתיים תוך 90 יום מתום השנה הפיסקאלית (בכפוף לעיכובים מתקבלים על הדעת במקרה של איחור בקבלת דו"חות כספיים של החברות בפורטפוליו), אך המשקיעים בקרן טוענים כי עד כה, ארבעה חודשים לאחר תום שנת 2013, הדו"חות טרם הגיעו לידיהם.

סעיף 2.6 להסכם קובע כי תקופת הקרן היא עשר שנים מיום הקמתה ב־2004. ההסכם אף קובע כי השותף הכללי יכלול את אנשי המפתח הבאים לניהול הקרן - רון לובש, אמיר קס שנפטר ואליוט ברוידי שהורשע, וכי עליו להקים ועדה מייעצת אסטרטגית שתייעץ למנהלי הקרן, וחבריה יקבלו דמי ניהול שישולמו מתוך דמי הניהול שמגיעים לשותף הכללי. עוד נכתב כי אם החברים יביאו הזדמנויות השקעה לקרן - באפשרותם לקבל דמי ניהול נוספים בהסכמת הוועדה. לא ברור אם קיימת ועדה כזו בפועל ומי הם חבריה.

גורמים בסביבת מרקסטון ציינו אתמול כי מאז עזיבתו הצורמת של אליוט ברוידי מנהלי הקרן לא זזים מילימטר מבלי לקבל אישור של ייעוץ משפטי. לטענתם, הגופים המוסדיים שנרדמו בשמירה מתעוררים כעת ומנסים לחפש צידוקים משפטיים להפסד צפוי של עשרות אחוזים מהשקעתם. ממרקסטון נמסר בתגובה כי כל ההשקעות בקרן נעשו על פי הסכמי ההשקעה ובהתאם לכללים ולכן מדובר בחשדות מופרכים.